このページの目次

所有不動産記録証明制度とは?2026年2月開始の背景

「親が亡くなったけれど、どこに不動産を持っているか分からない…」「田舎にも土地があるらしいけど、詳しい場所も書類も見たことがない…」

相続のご相談を受けていると、このようなお悩みを本当によく耳にします。これまでの不動産調査は、まさに手探りの状態から始まることが少なくありませんでした。

こうした状況を大きく変える可能性を秘めた新制度が、2026年(令和8年)2月2日からスタートする「所有不動産記録証明制度」です。

この制度がなぜ今、必要とされているのでしょうか。その背景には、日本社会が抱える2つの大きな課題が関係しています。

- 所有者不明土地問題:相続が発生しても登記がされないまま放置され、所有者が分からなくなってしまった土地が全国で増加。公共事業や災害復旧の妨げになるなど、深刻な社会問題となっています。

- 相続登記の義務化:この所有者不明土地問題の解決策として、2024年4月1日から相続登記が義務化されました。これにより、相続人は不動産を取得したことを知った日から3年以内に登記申請をしなければならなくなりました。

しかし、義務を果たそうにも、そもそも「どの不動産を相続したのか」を正確に把握できなければ、登記のしようがありません。従来の調査方法では、市区町村ごとに「名寄帳」を取得したり、手元にある古い権利証や固定資産税の納税通知書を頼りにしたりと、非常に手間がかかり、調査漏れのリスクも常にありました。

所有不動産記録証明制度は、この「相続財産の調査」という、相続手続きの入り口にある大きなハードルを下げるために創設された、まさに待望の制度なのです。

(参照:法務省|所有者不明土地の解消に向けた民事基本法制の見直し(民法・不動産登記法等一部改正法・相続土地国庫帰属法))

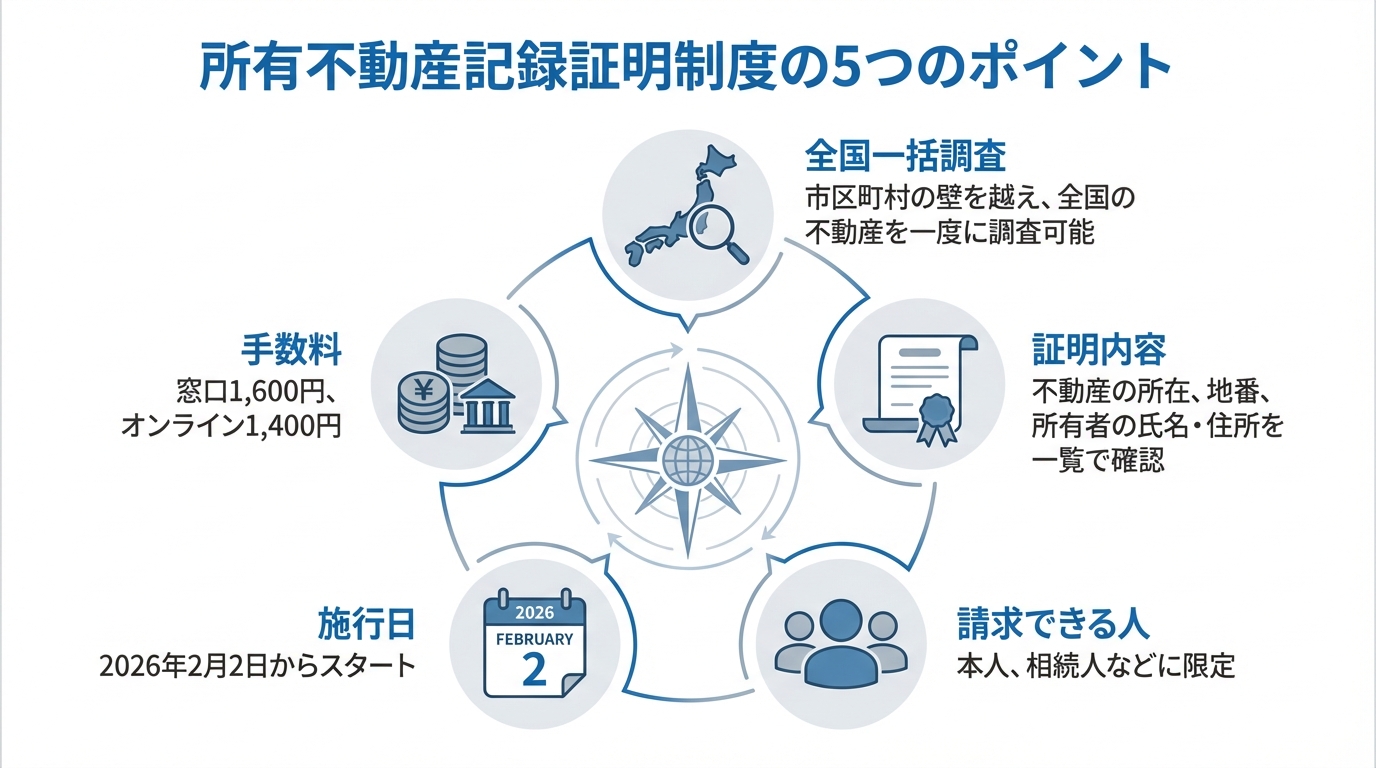

所有不動産記録証明制度の概要【5つのポイント】

では、この新しい制度は具体的にどのようなものなのでしょうか。重要なポイントを5つに絞って見ていきましょう。

ポイント1:全国の不動産を「一括」で調査可能に

この制度の最大の特長は、特定の人が所有者として記録されている全国の不動産を、一つの証明書で一覧として確認できる点です。これまでのように、故人が不動産を所有していそうな市区町村の役場一つひとつに問い合わせる必要がなくなります。これは、相続財産調査における革命的な変化と言えるでしょう。

ポイント2:証明される内容

証明書には、請求した人が所有者として登記されている不動産について、以下の情報が一覧形式で記載されます。

- 不動産がある市区町村

- 地番や家屋番号などの不動産識別情報

- 所有権の登記名義人の氏名・住所

これにより、被相続人名義の不動産リストを効率的に作成することが可能になります。

ポイント3:請求できる人

誰でも請求できるわけではありません。プライバシー保護の観点から、請求できる人は限定されています。

- 所有権の登記名義人として記録されている者(自然人・法人)

- 相続人その他の一般承継人

相続手続きで利用する場合、亡くなった方(被相続人)の相続人であれば請求することができます。

ポイント4:施行日

この制度は、2026年(令和8年)2月2日から運用が開始される予定です。

ポイント5:手数料

手数料は、証明書1通につき、窓口で請求する場合は1,600円です。オンライン請求も可能で、手数料は申請方法等により異なる場合があります。

所有不動産記録証明書の申請方法と必要書類

次に、実際にこの証明書を取得するための手続きについて解説します。

どこで申請できる?

所有不動産記録証明書の交付請求は、お近くの法務局の窓口で行うことができます。また、オンラインでの請求も可能です。

申請から取得までの流れ

- 必要書類の準備:後述する書類を収集・作成します。

- 請求書の作成:法務局の窓口で入手するか、法務省のウェブサイトからダウンロードして、必要事項を記入します。

- 法務局へ請求:準備した書類一式を法務局の窓口に提出するか、オンラインで申請します。

- 手数料の納付:窓口請求の場合は収入印紙で手数料を納めます(オンライン請求の場合は電子納付等)。

- 証明書の交付:書類に不備がなければ、証明書が交付されます。

相続人が申請する場合の必要書類

相続人が、亡くなった親(被相続人)の不動産を調べるために申請する場合、一般的に以下の書類が必要になると考えられます。

- 所有不動産記録証明書交付請求書

- 被相続人の死亡の事実が記載された戸籍謄本(または除籍謄本)

- 請求者が被相続人の相続人であることが分かる戸籍謄本

- 請求者本人の氏名・住所を確認できる書類(運転免許証、マイナンバーカードなど)

特に、被相続人の出生から死亡までの戸籍謄本を揃えることで、他に相続人がいないことを証明でき、手続きがスムーズに進む場合があります。

従来の方法との違いは?名寄帳・固定資産税通知書との比較

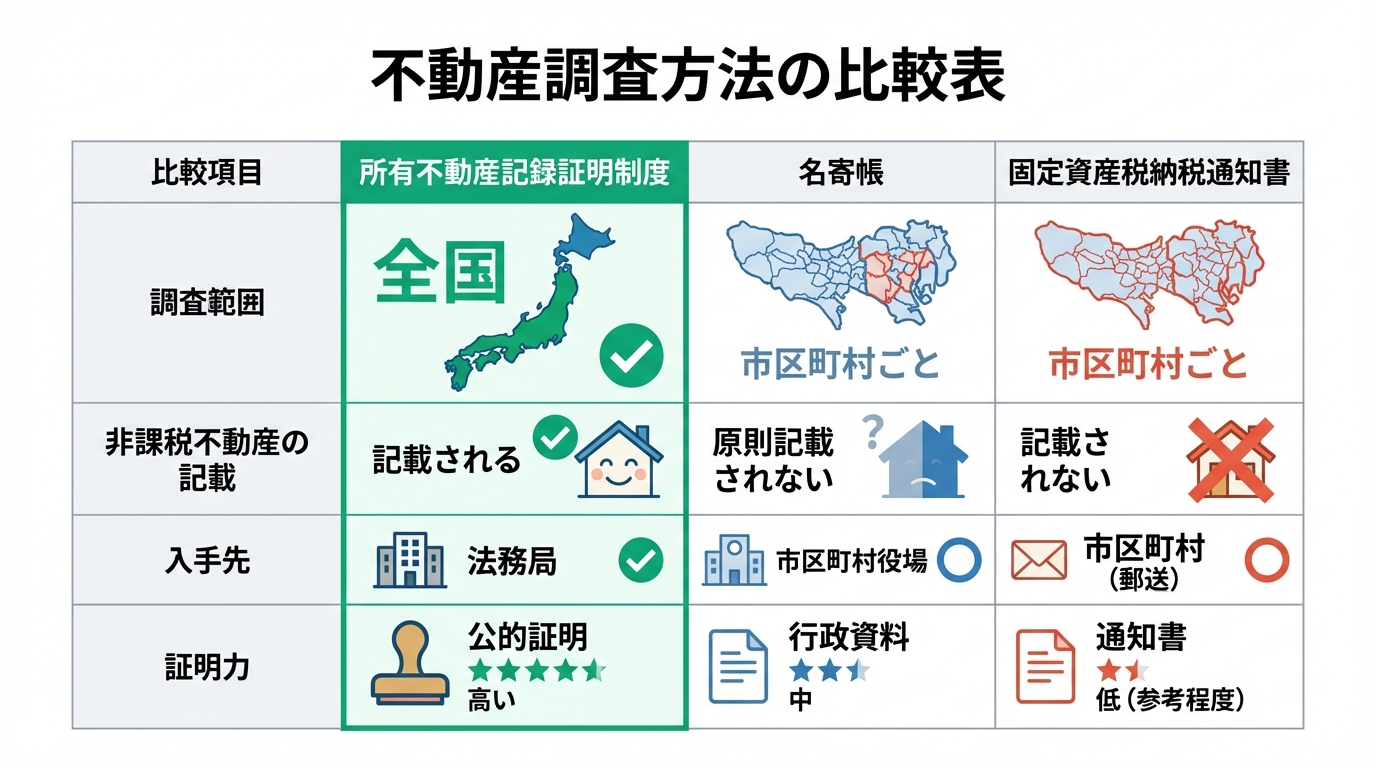

この新制度が、従来の不動産調査と比べてどれほど画期的なのか。これまで相続手続きで主に使われてきた「名寄帳」と「固定資産税納税通知書」との違いを比較してみましょう。

| 所有不動産記録証明制度 | 名寄帳 | 固定資産税納税通知書 | |

|---|---|---|---|

| 調査範囲 | 全国 | 市区町村ごと | 市区町村ごと |

| 非課税不動産の記載 | 記載される | 記載される | 記載されない |

| 入手先 | 法務局 | 市区町村役場 | (毎年送付される) |

| 証明力 | 法務局による公的な証明 | 市区町村による証明 | 納税のための通知 |

この表から分かる通り、新制度の最大のメリットは「調査範囲」です。名寄帳は非常に有用な書類ですが、その市区町村内にある不動産しかリストアップされません。そのため、複数の市区町村に不動産を所有している可能性がある場合、それぞれの役場で名寄帳を取得する必要があり、時間も費用もかさみました。

所有不動産記録証明制度は、この「市区町村の壁」を取り払い、法務局という一つの窓口で全国の不動産を網羅的に調査できる点で、圧倒的な優位性があります。

また、固定資産税が課税されない私道や山林などもリストアップされるため、固定資産税納税通知書だけでは把握しきれなかった財産を発見できる可能性も高まります。これにより、不動産の名義変更(相続登記)の漏れを防ぐことにも繋がるでしょう。

専門家が指摘する注意点と制度の限界を補う方法

非常に便利な制度ですが、万能というわけではありません。この制度を過信すると、思わぬところで財産を見逃してしまう危険性もあります。ここでは、専門家として特に注意していただきたい点と、その対策について詳しく解説します。

注意点1:登記情報と現況の不一致による検索漏れ

この制度の最大の注意点は、「登記されている氏名・住所」と「請求する際の氏名・住所」が一致しないと、不動産がリストアップされない可能性があることです。

例えば、こんなケースが考えられます。

- 結婚で姓が変わった:不動産を取得したときは旧姓だったが、その後結婚して姓が変わった。しかし、不動産の名義は旧姓のままになっている。

- 何度も引っ越した:不動産を取得してから何度も転居を繰り返したが、登記上の住所は古いまま更新していない。

このような場合、現在の氏名や住所で請求しても、登記情報と一致しないため、システムが「該当者なし」と判断し、証明書に記載されない恐れがあるのです。特に、故人の登記簿上の住所が古いままになっているケースは、実務上決して珍しくありません。

注意点2:未登記の不動産は対象外

もう一つの重要な点は、この制度はあくまで「登記されている不動産」が対象だということです。したがって、そもそも登記がされていない不動産は、この証明書には記載されません。

具体的には、

- 親が昔建てた物置や車庫が登記されていない

- 建物を増築したが、その部分の登記をしていない

といったケースです。こうした未登記建物の存在を把握するためには、従来通り、固定資産税の課税明細書や名寄帳との突き合わせ、場合によっては現地調査なども依然として重要になります。

【専門家のノウハウ】検索漏れを防ぐための追加調査

では、どうすればこれらの「検索漏れ」のリスクを最小限にできるのでしょうか。私たち専門家が実務で行うであろう、より確実な調査方法をご紹介します。

その鍵となるのが「戸籍の附票(ふひょう)」です。

戸籍の附票とは、その戸籍が作られてから現在に至るまでの住所の履歴が記録された書類です。被相続人の出生から死亡までの戸籍謄本と、それに対応する戸籍の附票をすべて取得することで、過去の住所の変遷をすべて洗い出すことができます。

この情報をもとに、

- 考えられるすべての旧住所

- 結婚前の旧姓

といった複数の条件で所有不動産記録証明書を請求するのです。手間はかかりますが、この網羅的なアプローチによって、調査の精度を格段に高めることができます。戸籍謄本の広域交付制度などを活用すれば、これらの書類収集の負担も以前より軽減されています。

証明書を取得して「不動産はなかった」と安心するのではなく、「本当にこれで全部だろうか?」と一歩踏み込んで考える視点が、後々のトラブルを防ぐためには不可欠です。

相続手続きでの具体的な活用場面と取得後の流れ

最後に、この証明書を取得した後の具体的な活用方法について見ていきましょう。

- 相続財産の全体像を把握するまず、証明書に記載された不動産リストをもとに「財産目録」を作成します。これにより、相続人全員が相続財産の全体像を正確に共有することができます。これが、円満な相続の第一歩です。

- 遺産分割協議の基礎資料とする作成した財産目録は、誰がどの財産を相続するのかを話し合う「遺産分割協議」の土台となります。財産の全体像が不明確なまま協議を進めると、後から新たな財産が見つかった場合に協議のやり直しが必要になるなど、トラブルの原因になりかねません。

- 相続登記の準備に活用する遺産分割協議がまとまったら、不動産の名義を相続人に変更する「相続登記」の手続きに進みます。証明書に記載された情報をもとに、登記申請の準備をスムーズに進めることができます。(※現時点では、この証明書が登記申請の添付書類として使えるかは未定ですが、調査資料としての価値は非常に高いです。)

所有不動産記録証明制度は、相続手続きにおける財産調査の負担を大幅に軽減してくれる画期的な制度です。しかし、その限界を正しく理解し、必要に応じて追加の調査を行う専門的な視点も欠かせません。

「自分たちだけで調査するのは不安だ」「戸籍の収集から難しそう」と感じられた方は、ぜひ一度、相続の専門家である私たちにご相談ください。正確な財産調査から、その後の煩雑な相続手続きまで、皆様の精神的・時間的なご負担を少しでも軽くできるよう、全力でサポートいたします。

司法書士・行政書士・社会保険労務士いがり綜合事務所の司法書士 猪狩 佳亮(いがり よしあき)です。神奈川県川崎市で生まれ育ち、現在は遺言や相続のご相談を中心に、地域の皆さまの安心につながるお手伝いをしています。8年の会社員経験を経て司法書士となり、これまで年間100件を超える相続案件に対応。実務書の執筆や研修の講師としても活動しています。どんなご相談も丁寧に伺いますので、気軽にお声がけください。