Author Archive

遠方の不動産も相続登記できる?郵送手続きの注意点と費用

「実家が遠方だけど相続登記はできる?」お悩みではありませんか?

「親が亡くなって、実家を相続したけれど、自宅からかなり遠い…」

「仕事が忙しくて、手続きのために何度も現地へ足を運ぶのは難しい」

「そもそも、遠く離れた不動産の名義変更なんて、どうやったらいいんだろう?」

このようにお悩みではないでしょうか。

こんにちは。司法書士・行政書士・社会保険労務士の猪狩佳亮です。ここ川崎の事務所でも、「実家が九州なのですが、先生のところで相続登記をお願いできますか?」といったご相談を数多くいただきます。慣れない相続手続きの上に、不動産が遠方にあるとなると、不安はさらに大きくなりますよね。

特に、令和6年(2024年)4月1日から相続登記が義務化され、正当な理由なく申請を怠った場合は法務省の運用方針により10万円以下の過料の対象となる可能性があります。そのため、遠方にある不動産だからといって、手続きを後回しにはできない状況です。

この記事では、遠方にある不動産の相続登記について、ご自身で郵送手続きを行う場合の手順や注意点、そして専門家である司法書士に依頼するメリットを、分かりやすく解説していきます。最後までお読みいただければ、あなたの状況に合った最善の方法がきっと見つかるはずです。

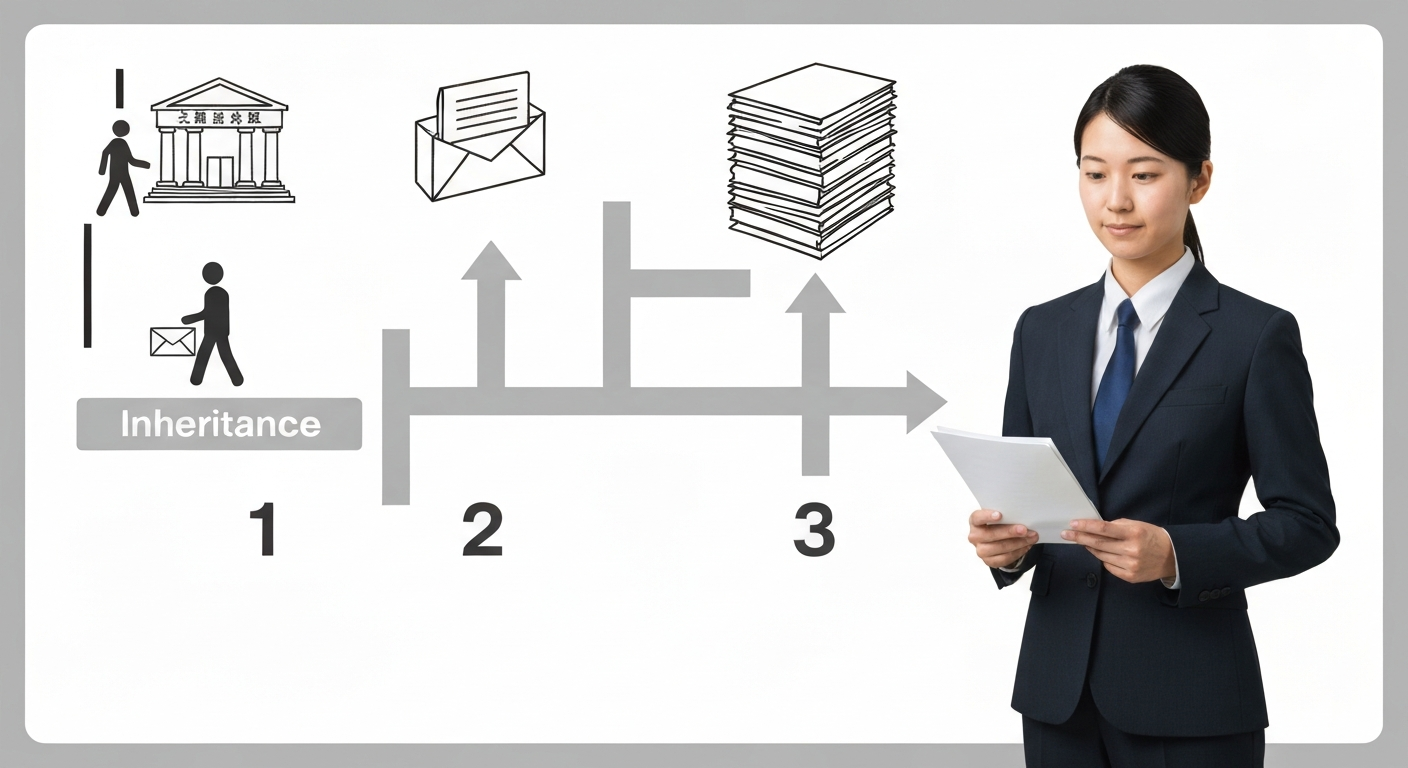

遠方の不動産の相続登記、手続きの3つの選択肢

遠方にある不動産の相続登記を行うには、大きく分けて3つの方法が考えられます。まずはそれぞれの選択肢の概要と、メリット・デメリットを見ていきましょう。

①不動産所在地の法務局へ直接行く【現実的ではない】

一つ目は、不動産を管轄する法務局の窓口へ直接出向いて申請する方法です。しかし、この方法は多くの方にとって現実的とは言えません。

例えば、川崎にお住まいの方が北海道にあるご実家を相続した場合、申請のためだけに飛行機で現地へ向かう必要があります。もし書類に不備(これを「補正」といいます)が見つかれば、再度現地へ行かなければならない可能性も。交通費や宿泊費、そして仕事を休む時間的なコストを考えると、非常に負担の大きい方法です。

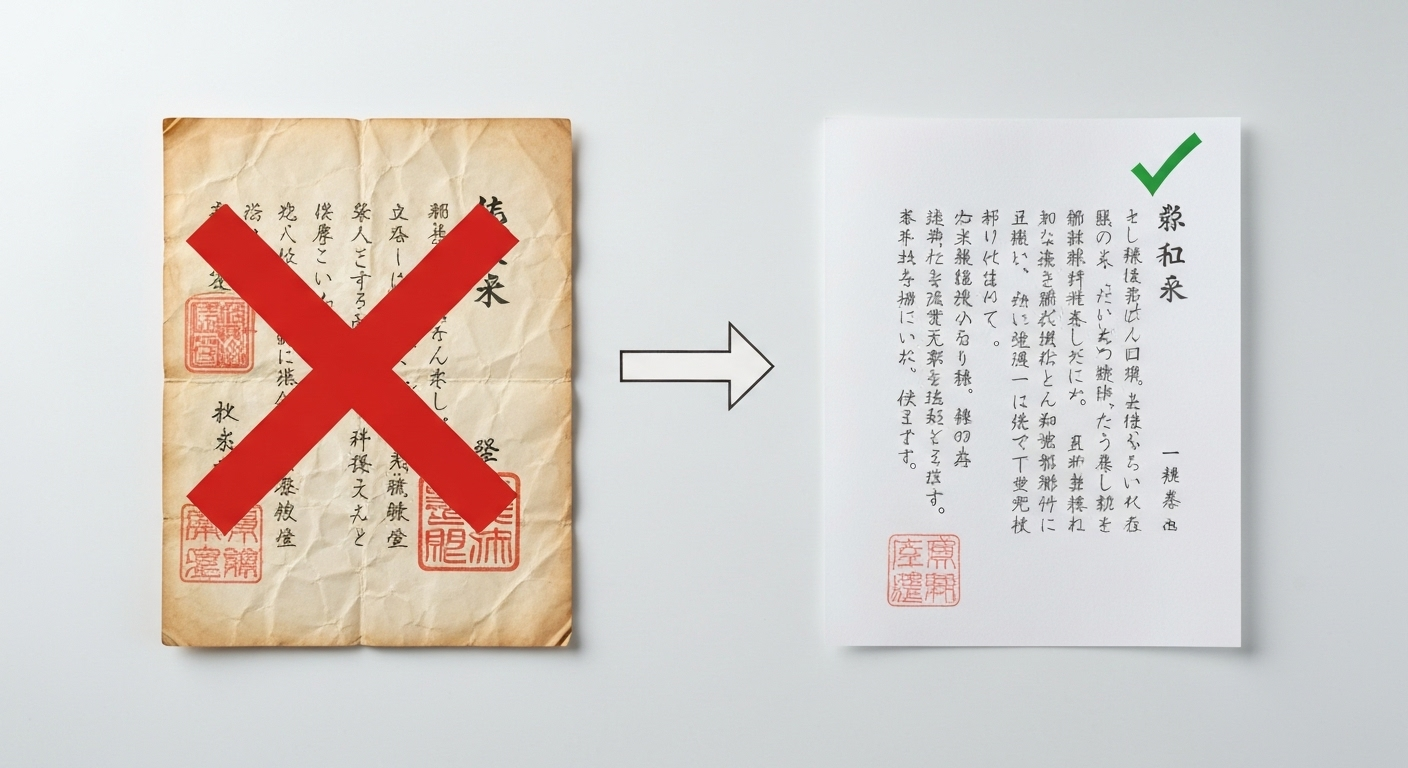

②郵送で申請する【手間とリスクが大きい】

二つ目は、必要書類を揃えて管轄の法務局へ郵送で申請する方法です。現地へ行かずに手続きを進められるため、一見すると良さそうに思えるかもしれません。

しかし、この方法も簡単ではありません。戸籍謄本などの膨大な書類を漏れなく集め、専門的な内容の申請書を間違いなく作成する必要があります。もし書類に不備があれば、法務局から電話で連絡が来ますが、専門用語で説明されるため内容を理解するのも一苦労です。結局、何度もやり取りが必要になり、かえって時間と精神的なストレスがかかってしまうケースが少なくありません。

③司法書士に依頼する【最も確実で安心な方法】

三つ目は、相続登記の専門家である司法書士に手続きを依頼する方法です。多くの場合、専門家に依頼することで手間や不備のリスクを減らせるため、負担が軽減されることが期待できます。

司法書士は、法務局のオンライン申請システムを利用して多くの場合で全国どこの不動産の登記申請を行うことができます。そのため、お住まいの近くにいる、相談しやすい司法書士に依頼すれば、面倒な書類集めから申請、法務局とのやり取りまで、すべてを任せることができます。時間や手間をかけずに、正確に手続きを完了させたい方にとっては最適な選択肢と言えるでしょう。

【実践編】遠方の相続登記を郵送で申請する全手順と注意点

「それでも、まずは自分で挑戦してみたい」という方のために、郵送で相続登記を申請する具体的な手順と、つまずきやすいポイントを詳しく解説します。この手順をご覧いただくだけでも、手続きの全体像と大変さがリアルに感じられるはずです。

ステップ1:不動産の管轄法務局を調べる

相続登記は、どの法務局でも申請できるわけではありません。不動産の所在地を管轄する法務局に申請する必要があります。例えば、札幌市にある不動産なら札幌法務局、福岡市にある不動産なら福岡法務局といった具合です。

管轄の法務局は、法務省のウェブサイトで調べることができます。市区町村名から検索できますので、まずは申請先を正確に特定しましょう。もし管轄を間違えて郵送してしまうと、書類は受け付けてもらえず返送されてしまいます。

詳しくは、管轄のご案内 – 法務局 – 法務省をご確認ください。

ステップ2:必要書類を集める

次に、相続登記に必要な書類を集めます。これは非常に骨の折れる作業です。一般的に、以下のような書類が必要となります。

- 被相続人(亡くなった方)に関する書類

- 出生から死亡までの連続した戸籍謄本・除籍謄本・改製原戸籍謄本

- 住民票の除票(または戸籍の附票)

- 相続人全員に関する書類

- 現在の戸籍謄本

- 印鑑証明書(遺産分割協議書に押印した方)

- 不動産を相続する方に関する書類

- 住民票

- その他

- 遺産分割協議書

- 相続関係説明図(作成すると戸籍謄本等の原本を返してもらえます)

- 不動産の固定資産評価証明書

特に「出生から死亡までの戸籍謄本」を集めるのは大変です。人は結婚や転籍で戸籍が何度も変わることがあり、古い戸籍は本籍地があった市区町村役場に一つひとつ請求しなければなりません。遠方の役所とのやり取りは、時間も手間もかかります。

ステップ3:登記申請書を作成する

書類がすべて集まったら、登記申請書を作成します。申請書には、不動産の情報を正確に記載する必要があります。この情報は、登記事項証明書(登記簿謄本)や固定資産評価証明書に書かれている通り、一字一句間違えずに書き写さなければなりません。

また、申請書には登録免許税という税金を納めるための収入印紙を貼り付けます。税額は「固定資産評価額 × 0.4%」で計算しますが、計算を間違えたり、貼り忘れたりすると、やはり補正の対象となります。

参考:不動産登記及び商業・法人登記の申請書様式一覧 – 法務局

ステップ4:書類一式を正しく郵送する

作成した申請書と集めた書類一式を、管轄の法務局へ郵送します。この際にも、いくつか守るべきルールがあります。

- 書留郵便で送る(普通郵便は不可)。

- 封筒の表面に「不動産登記申請書在中」と赤字で記載する。

- 登記完了後に返送してもらう書類(登記識別情報通知書など)のための返信用封筒を同封する。

- 返信用封筒には、自分の住所・氏名を記載し、「本人限定受取郵便」で送ってもらうための切手を貼っておく。

これらの細かなルールの一つでも漏れていると、手続きがスムーズに進まない原因となります。

ステップ5:法務局からの補正連絡に対応する【最難関】

郵送申請で最も大変で、多くの方が挫折してしまうのが、この「補正対応」です。

申請書類に少しでも不備や不明な点があると、法務局の登記官から電話で連絡が入ります。しかし、その指示は「〇〇の書類のこの部分が違うので、正しいものに差し替えてください」「申請書のここの文言をこう訂正してください」といったように、専門用語が飛び交い、電話口で一度聞いただけで正確に理解するのは非常に困難です。

「電話で言われた通りに直したつもりなのに、また違うと指摘された…」

「何度も電話がかかってきて、仕事に集中できないし、本当にイライラする…」

このような状況に陥ってしまう方は少なくありません。場合によっては、「郵送での訂正は難しいので、一度法務局まで来てください」と言われてしまうことさえあります。そうなると、結局現地へ行かなければならず、郵送申請を選んだ意味がなくなってしまいます。

なぜ司法書士なら遠方の不動産でもスムーズなのか?

ここまで読んで、「自分でやるのは、思った以上に大変そうだ…」と感じられたのではないでしょうか。では、なぜ司法書士に依頼すると、遠方の不動産でもスムーズに手続きが進むのでしょうか。その理由を具体的に解説します。

全国対応のオンライン申請システムを利用

私たち司法書士は、法務局が整備した専用のオンラインシステムを利用して登記申請を行います。このシステムと司法書士専用の電子署名を使えば、事務所にいながら日本全国どこの法務局に対しても電子的に申請が可能です。北海道から沖縄まで、物理的な距離は一切関係ありません。

実は、このオンライン申請が普及する平成18年頃までは、遠方の不動産登記は現地の司法書士に協力してもらって申請していました。しかし今では、技術の進歩により、お客様はお住まいの近くの司法書士に相談するだけで、全国の不動産手続きを完結できるようになったのです。

面倒な書類収集から申請まで全て代行

司法書士にご依頼いただければ、先ほどご説明した煩雑な手続きのほとんどすべてをお任せいただけます。

- 全国の役所からの戸籍謄本収集

- 法律的に有効な遺産分割協議書の作成

- 専門知識が必要な登記申請書の作成

- 法務局への登記申請

これらの作業をすべて専門家が代行しますので、お客様にご負担いただくのは、当事務所で作成した書類に署名・押印をいただくことくらいです。貴重な時間を、面倒な手続きに費やす必要はもうありません。

経験豊富な司法書士が作成・対応することで、補正となるリスクを低減できます。

お客様が最も不安に感じるであろう「法務局からの補正連絡」。司法書士に依頼すれば、この心配はほぼゼロになります。

私たちは、日々登記業務に携わる専門家として、法務局の審査基準を熟知した上で正確な書類を作成します。そのため、そもそも補正になること自体が稀です。通常は司法書士が法務局とのやり取りを行いますが、署名押印等でお客様の対応が必要となる場面が生じることがあります。

原則としてオンライン申請により出張を要しないため、一般的には追加の交通費は発生しません。出張が必要な場合は別途費用がかかる旨を事前にご案内します。

「不動産がある現地の司法書士に頼むべき?」という疑問を抱く方もいらっしゃるかもしれませんが、その必要はありません。前述の通り、オンラインで申請するため、お住まいの近くで相談しやすい司法書士を選ぶことは、依頼後の連絡や打ち合わせの面で利点があります。

もちろん、司法書士が現地へ出張する必要はないため、交通費や日当といった余計な費用が発生することもありません。安心してご相談ください。

相続登記を司法書士に依頼した場合の費用

専門家に依頼するとなると、やはり費用が気になるかと思います。相続登記にかかる費用は、大きく分けて「①登録免許税(実費)」と「②司法書士報酬」の2つです。

①登録免許税(ご自身で手続きしてもかかる税金)

登録免許税は、不動産の名義変更をする際に国に納める税金です。これは、ご自身で手続きをしても、司法書士に依頼しても、必ず発生する費用(実費)です。

税額は、以下の計算式で算出します。

登録免許税=固定資産評価額×0.4%。計算にあたっては固定資産評価額の1,000円未満切り捨て、登録免許税は100円未満切り捨てのルールがあります。また、一部の土地については免税措置が適用される場合があります。

例えば、固定資産評価額が1,000万円の土地と500万円の建物を相続した場合、(概算)固定資産評価額合計1,500万円×0.4%=60,000円。ただし実際の計算では固定資産評価額は1,000円未満切り捨て、登録免許税は100円未満切り捨てで計算されます。この税金の計算方法や納税手続きについても、詳しくは相続登記の登録免許税|課税明細書の読み方と計算方法を解説の記事で解説しています。

②司法書士報酬(事務所への手数料)

司法書士報酬は、手続きを代行する専門家への手数料です。当事務所で扱う一般的な単純な相続登記の目安は7万円~15万円程度ですが、相続人の数や戸籍収集、遺産分割協議の有無などで増減します。正式な費用は事前見積もりでご案内します。

この報酬額は、不動産の数、相続人の人数、戸籍謄本の収集や遺産分割協議書の作成を含むかどうかなど、ご依頼いただく業務の範囲によって変動します。

当事務所(所在地:神奈川県川崎市川崎区宮前町12番14号 シャンボール川崎505号、代表:司法書士 猪狩 佳亮、所属:神奈川県司法書士会)は、お客様に安心してご依頼いただけるよう、明確な料金体系をご用意しております。ご相談の際に、必ず事前にお見積もりを提示し、ご納得いただいた上で手続きを進めますので、どうぞご安心ください。

まとめ|遠方の相続登記は専門家への相談が近道です

今回は、遠方にある不動産の相続登記について解説しました。

ご自身で郵送申請に挑戦することも不可能ではありませんが、そのためには多くの時間と手間、そして専門的な知識が必要です。特に、法務局との補正対応は、慣れない方にとっては非常に大きな精神的ストレスとなるでしょう。

一方で、お近くの司法書士に依頼すれば、全国どこの不動産であっても、あなたはほとんど手間をかけることなく、スムーズかつ確実に手続きを完了させることができます。時間的・精神的な負担を考えれば、専門家への依頼は、結果的に最も賢明でコストパフォーマンスの高い選択と言えるのではないでしょうか。

当事務所は遠方不動産の相続手続の対応経験があります。具体的な実績や事例は面談でご説明します。「何から手をつけていいかわからない」「費用がどれくらいかかるか知りたい」といった些細なことでも構いません。まずは、お気軽にお問い合わせください。

当事務所では、初回のご相談(60分)は無料で承っております。また、お仕事でお忙しい方のために、平日夜間や土日祝日のご相談にも事前予約制で対応可能です。あなたの不安な心に「安心」を届けられるよう、誠心誠意サポートさせていただきます。

司法書士・行政書士・社会保険労務士いがり綜合事務所の司法書士 猪狩 佳亮(いがり よしあき)です。神奈川県川崎市で生まれ育ち、現在は遺言や相続のご相談を中心に、地域の皆さまの安心につながるお手伝いをしています。8年の会社員経験を経て司法書士となり、これまで年間100件を超える相続案件に対応。実務書の執筆や研修の講師としても活動しています。どんなご相談も丁寧に伺いますので、気軽にお声がけください。

遺言執行者になったら、他の相続人に遺言を見せる義務はある?

「弟に遺言を見せたくない…」遺言執行者になった方からのご相談事例

「父が亡くなり、遺言書が見つかりました。生前に父から『お前にすべての財産を相続させる。遺言執行者にもお前を指定した』と聞かされていた通り、自宅不動産も預貯金も、すべて私(長男)が相続する内容でした。ただ、家を出て音信不通になっている弟には、何も相続させないと書かれています。父と弟は昔から折り合いが悪かったので、父の気持ちも分かります。遺言執行者である私が手続きをすれば、弟に知らせなくても不動産の名義変更や預金の解約はできてしまうようです。このまま、弟の居場所を探さずに手続きを進めても問題ないのでしょうか…?」

これは、当事務所に実際に寄せられたご相談の一例です。遺言で遺言執行者に指定されたものの、その内容が他の相続人にとって厳しいものであった場合、「わざわざ伝えて波風を立てたくない」「どうせ関係も悪いし、知らせる必要はないのでは」と考えてしまうお気持ちは、痛いほどよく分かります。

しかし、その判断は、将来ご自身をさらに苦しめる、非常に大きなリスクを伴います。

この記事では、遺言執行者として同じようなお悩みを抱える方のために、法律で定められた義務と、それを怠った場合の重大なリスク、そして最も安全で円満な解決策について、相続を専門とする司法書士が分かりやすく解説します。

結論:遺言執行者は全相続人へ遺言内容を通知する義務がある

早速ですが、結論からお伝えします。遺言執行者は、任務を開始したとき、遅滞なく相続人に対して遺言の内容を通知する義務があります。実務上は、まず戸籍等で相続人を確定し、適切な方法(通常は書面送付など)で通知する必要があります。

これは、民法第1007条第2項に定められている、遺言執行者の重要な役割の一つです。

(遺言執行者の任務の開始)

第1007条

2 遺言執行者は、その任務を開始したときは、遅滞なく、遺言の内容を相続人に通知しなければならない。

「通知しなくても手続きは進められるのでは?」と思われるかもしれません。確かに、遺言執行者は遺言内容の実現のために不動産名義変更や預貯金の手続きを行う権限を有しますが、法務局や金融機関では遺言の種類や相続関係を示す書類、場合によっては家庭裁判所の手続き(自筆証書遺言の検認等)や遺言執行者の資格証明を求められるため、各機関の手続・要件に従う必要があります。しかし、それは「できる」ことと「やっていい」こととが全く違う問題です。法的な義務に違反していることに変わりはなく、後々深刻なトラブルに発展する火種を自ら作っているようなものなのです。

なぜ通知義務があるのか?その目的と背景

では、なぜ法律は遺言執行者に通知義務を課しているのでしょうか。その主な目的は、相続人たちの正当な権利を守るためです。

具体的には、相続人に以下のことを知らせ、権利を行使する機会を保障する狙いがあります。

- 相続が開始されたこと

- 遺言書が存在し、その内容がどうなっているか

- 遺留分(いりゅうぶん)など、法律で保障された最低限の相続分を主張するかどうかを検討する機会

遺言は、亡くなった方の最後の意思として最大限尊重されるべきものです。しかし、その内容が特定の相続人に不利益なものであった場合、その相続人には「遺留分」を請求する権利が保障されています。通知義務は、こうした権利があることを相続人自身が知り、適切に行使できるようにするための、公平性を担保する重要な制度なのです。

「疎遠だから」は通用しない!通知すべき相続人の範囲

「弟とは何十年も会っていないし、どこに住んでいるかも分からない」

「あの人には色々とお世話になったから知らせたいが、この人には知らせたくない」

こうした個人的な感情や関係性の濃淡は、法的な通知義務の前では一切通用しません。通知すべき「相続人」とは、戸籍上で相続権を持つすべての人を指します。たとえ面識がなくても、関係が険悪であっても、法律上の相続人である限り、通知の対象となります。

また、「連絡先が分からない」という理由も通用しません。遺言執行を行うために必要な範囲で、戸籍謄本を収集して相続人を確定することが通常行われます。住民票の取得等には取得要件や手続(本人確認や委任状等)があるため、実務上は適切な手続きを経て調査を行います。つまり、意図的に探さない限り「見つからない」ということはほとんどなく、義務から逃れることは現実的に不可能なのです。

通知義務を怠ることで生じる3つの重大なリスク

もし、この通知義務を「面倒だ」「トラブルになりそうだから」という理由で怠ってしまったら、どうなるのでしょうか。遺言執行者であるあなたには、主に3つの重大なリスクが降りかかります。

リスク1:相続人からの損害賠償請求

最も直接的で金銭的なリスクが、損害賠償請求です。通知を怠った(これを法律用語で「任務懈怠(にんむけたい)」と言います)ことで、他の相続人が何らかの損害を被った場合、その損害を賠償するよう求められる可能性があります。

典型的なのは、遺留分に関するケースです。遺留分を請求する権利(遺留分侵害額請求権)は、「相続の開始と遺留分を侵害する遺贈等があったことを知った時から1年間」という短い時効期間があります。もしあなたが通知しなかったために、他の相続人が遺留分の存在に気づかず、請求できる期間が過ぎてしまった場合、「あなたが通知してくれなかったせいで、遺留分を請求する権利を失った。その分の損害を賠償しろ」と訴えられるリスクがあるのです。

実際に、遺言執行者の任務懈怠を理由として、損害賠償責任を認めた裁判例も存在します。例えば、東京地裁平成19年12月3日判決では、遺言執行者が遺産目録の交付等を行わず、その結果相続人に具体的損害が生じたとして損害賠償を認めています。判例は当該事案の具体的事情に基づいて判断しているため、すべての未通知行為が直ちに賠償責任を生じさせるわけではありませんが、現実に起こりうる法的なリスクなのです。

リスク2:家庭裁判所による遺言執行者の解任

遺言執行者としての地位そのものを失うリスクもあります。遺言執行者が任務を怠っているなど「正当な事由」がある場合、相続人などの利害関係人は、家庭裁判所に対して遺言執行者の解任を申し立てることができます(民法1019条)。

もし解任が認められれば、あなたに代わって新たな遺言執行者が家庭裁判所によって選任されます。この場合、弁護士などの専門家が就任することが多く、結局は第三者の専門家が間に入って手続きを進めることになります。そうなれば、当初から専門家に依頼するよりも、かえって話が複雑になり、時間も費用も余計にかかってしまう可能性が高いでしょう。

リスク3:遺留分侵害額請求と深刻な親族トラブル

多くの方が恐れるのは、「通知をしたら、案の定、遺留分を請求されてしまった」という事態でしょう。しかし、本当に恐ろしいのはその先です。

通知をせずに手続きを進め、後からその事実が発覚した場合を想像してみてください。相手の相続人はどう思うでしょうか。「自分に隠れてこっそり手続きを進めていたのか」「財産を独り占めするつもりだったんだな」と、あなたに対する不信感は頂点に達するはずです。

そうなると、単に遺留分というお金の問題だけでは済まなくなります。感情的な対立が激化し、話し合いでの解決は困難になります。本来であれば避けられたはずの「争続」の泥沼に、自ら足を踏み入れることになるのです。円満な相続を実現するためには、たとえ耳の痛い話であっても、最初から誠実かつオープンに対応することが、結果的に最も賢明な道なのです。

遺言執行者の負担は重い!ご自身で対応できますか?

ここまで、通知義務とそのリスクについて解説してきましたが、そもそも遺言執行者の仕事は通知だけではありません。その業務は非常に多岐にわたり、専門的な知識と多くの時間を要します。

お仕事をしながら、あるいはご自身の家庭や介護をしながら、これらすべての手続きと法的なリスクを、たった一人で背負うことはできるでしょうか?特にご高齢の方が遺言執行者になった場合、その負担は計り知れません。

就任から完了までの主な業務フロー

遺言執行者が就任してから任務が完了するまでの、一般的な業務の流れを見てみましょう。

- 就任の承諾と相続人への通知

遺言執行者になることを承諾し、すみやかに全相続人へ遺言内容を通知します。 - 相続人の調査・確定

亡くなった方の出生から死亡までの連続した戸籍謄本等を取り寄せ、相続人が誰であるかを正確に確定させます。 - 相続財産の調査と財産目録の作成・交付

不動産、預貯金、有価証券など、プラスの財産から借金などマイナスの財産まで、すべての遺産を調査し、一覧にした「財産目録」を作成して、全相続人に交付します。 - 遺言内容に沿った各種手続きの実行

預貯金の解約・払戻し、不動産の名義変更(相続登記)、株式の名義書換、相続人への財産の分配など、遺言の内容を実現するための具体的な手続きを行います。 - 業務完了の報告

すべての手続きが完了したら、その経過と結果を相続人に報告します。

これらは、一つひとつが正確性を求められる煩雑な作業です。特に戸籍の収集や財産調査は、慣れていない方にとっては大変な手間と時間がかかります。

遺留分を侵害する遺言執行の難しさ

今回のご相談事例のように、遺言の内容が特定の相続人の遺留分を侵害している場合、遺言執行の難易度はさらに上がります。

他の相続人から遺言内容について質問されたり、反発を受けたりすることも十分に予想されます。その際に、遺言執行者はあくまで中立的な立場で、感情的にならず、法律に基づいて冷静かつ正確に対応しなければなりません。

ご自身も相続人の一人である当事者として、他の親族と対峙しながら、こうした難しい役割を担うことは、精神的にも大きな負担となるでしょう。

解決策は専門家への依頼!司法書士に任せるメリットと費用

では、どうすればこの重い責任とリスクから解放され、安全・確実に手続きを進められるのでしょうか。その最も有効な解決策が、紛争性の低い事案では、司法書士に依頼することで相続登記等の手続を一括して依頼できる場合があります。費用・対応範囲は事務所や事案により異なりますので、個別にお見積りください。

当事務所(いがり円満相続相談室、所在地:神奈川県川崎市川崎区宮前町12番14号 シャンボール川崎505号、代表司法書士:猪狩 佳亮、所属:神奈川県司法書士会)では、ご親族が遺言執行者に指定されたものの、ご自身で任務を遂行するのが難しいという場合に、その遺言執行業務を包括的にお引き受けしております。

司法書士の遺言執行費用相場は?

専門家に依頼するといっても、やはり気になるのは費用だと思います。司法書士が遺言執行者として業務を行う場合の報酬は、事務所によって異なりますが、一般的には以下のような料金体系が多く見られます。

| 遺産総額 | 報酬額の目安 |

|---|---|

| 5,000万円以下の部分 | 30万円~遺産額の1%程度 |

| 5,000万円超~1億円以下の部分 | 遺産額の0.8%~1%程度 |

| 1億円超~3億円以下の部分 | 遺産額の0.5%~0.8%程度 |

※上記はあくまで一般的な目安です。実際の報酬は事案の内容により変動しますので、個別にお見積りします。

※不動産の名義変更(相続登記)など、別途実費や司法書士の登記手数料がかかります。

司法書士は不動産登記の専門家でもあるため、遺言執行業務と相続登記をワンストップでご依頼いただくことができ、手続きがスムーズに進むというメリットもあります。

弁護士・信託銀行との費用比較

遺言執行は、司法書士の他に弁護士や信託銀行も行っています。それぞれの特徴と費用を比較してみましょう。

弁護士:

相続人間で既に紛争が発生している、あるいは調停や裁判になる可能性が高い事案では、代理人として活動できる弁護士への依頼が適しています。ただし、報酬は司法書士より高額になる傾向があります。

信託銀行:

遺言書の作成から保管、執行までを一貫して任せられる安心感がありますが、費用は最も高額です。最低報酬額が100万円以上(税別)に設定されていることが多く、さらに不動産の名義変更などが発生した場合は、提携の司法書士への費用が別途必要になるケースがほとんどです。

司法書士:

相続人間のトラブルを未然に防ぎながら、法的に正確な手続きを代行することを得意としています。費用も比較的リーズナブルで、特に紛争性の低い事案では、司法書士に依頼することで費用面で合理的な選択となる場合があります。費用・対応範囲は事務所により異なりますので、個別にご相談ください。当事務所のように、直接ご依頼いただくことで、信託銀行などを介するよりも費用を抑えられることが多くあります。

司法書士に依頼する4つの安心

遺言執行を司法書士に依頼することで、あなたは4つの「安心」を手に入れることができます。

- 【紛争リスク回避の安心】法的に求められる通知や報告を正確に行い、将来の損害賠償請求などのリスクを未然に防ぎます。

- 【時間と手間の解放】煩雑で時間のかかる戸籍収集、財産調査、各種名義変更手続きから解放され、ご自身の生活に集中できます。

- 【精神的負担の軽減】専門家が中立的な立場で他の相続人との窓口になるため、感情的な対立に巻き込まれる精神的なストレスを避けられます。

- 【ワンストップの利便性】遺言執行から不動産の名義変更(相続登記)まで、一貫して任せることができます。

そもそも、トラブルを招く遺言書にしないために

今回のご相談事例は、相続が起きてから問題が発覚したケースでした。しかし、本来であれば、このようなトラブルの種を内包した遺言書を作成する段階で、専門家が関与し、より良い内容を検討すべきでした。

これから遺言書の作成をお考えの方、あるいはご家族に作成を勧める立場の方は、ぜひ以下の2点を心に留めておいてください。これは、将来の「争続」を防ぐための、専門家からの切なるお願いでもあります。当事務所では、遺言書作成業務についてのご相談も承っております。

遺留分を考慮した内容を検討する

専門家の立場から申し上げると、そもそも特定の相続人の遺留分を完全に無視するような内容の遺言書は、トラブルの元になりやすく、あまりお勧めしません。亡くなった方の意思は尊重されるべきですが、それが原因で残された家族が争うことになっては、本末転倒です。

「この子にだけは財産を残したくない」という強いお気持ちがある場合でも、例えば遺留分に相当する金額を生命保険で準備しておくなど、他の方法で手当をすることで、紛争の可能性を大きく減らすことができます。遺言書を作成する際は、ぜひ遺留分への配慮を検討してください。

「公正証書遺言」で作成する重要性

今回のご相談は「自筆証書遺言」でした。手軽に作成できる反面、自筆証書遺言には大きなデメリットがあります。

- 亡くなった後、家庭裁判所で「検認」という手続きが必要になり、手間と時間がかかる。

- 形式の不備で無効になったり、内容の解釈を巡って争いになったりするリスクがある。

「費用がかかるから自筆で」とお考えの方もいらっしゃいますが、結局、検認手続きでも費用はかかります。それならば、作成時に公証役場で専門家(公証人)の関与のもと作成する「公正証書遺言」をお勧めします。公正証書遺言であれば、検認は不要ですし、内容の不備もなく、遺言者の意思が最も確実に実現されやすいという大きなメリットがあります。

まとめ:遺言執行者の重責は、相続の専門家にご相談ください

この記事の重要なポイントをもう一度振り返ります。

- 遺言執行者には、全相続人へ遺言内容を通知する法的な義務があります。

- 通知義務を怠ると、損害賠償請求や解任など、重大なリスクを負うことになります。

- 遺言執行者の業務は多岐にわたり、専門知識と多くの時間を要するため、個人で対応するのは大きな負担です。

- 相続の専門家である司法書士に依頼することで、リスクを回避し、安全・確実に手続きを進めることができます。

遺言執行者という責任ある立場に指定されたあなたの不安なお気持ち、そして故人の遺志を尊重したいという誠実なお気持ちを、どうか一人で抱え込まないでください。

「何から手をつければいいか分からない」「他の相続人とのやり取りが不安だ」と感じたら、それは専門家に相談するサインです。私たち司法書士は、あなたの代理人として、法律に基づき粛々と、そして円満な解決を目指して手続きを遂行します。それが、あなたご自身と、他のご親族を守る最善の道です。

いがり円満相続相談室(所在地:神奈川県川崎市川崎区宮前町12番14号 シャンボール川崎505号、代表司法書士:猪狩 佳亮、所属:神奈川県司法書士会)では、遺言執行に関する初回無料相談を承っております。まずはお気軽にお話をお聞かせください。

司法書士・行政書士・社会保険労務士いがり綜合事務所の司法書士 猪狩 佳亮(いがり よしあき)です。神奈川県川崎市で生まれ育ち、現在は遺言や相続のご相談を中心に、地域の皆さまの安心につながるお手伝いをしています。8年の会社員経験を経て司法書士となり、これまで年間100件を超える相続案件に対応。実務書の執筆や研修の講師としても活動しています。どんなご相談も丁寧に伺いますので、気軽にお声がけください。

相続登記の登録免許税|課税明細書の読み方と計算方法を解説

相続登記の費用が不安ですか?まず課税明細書で概算を把握しましょう

大切なご家族が亡くなられ、相続手続きを進める中で、「相続登記には一体いくらかかるのだろう?」という費用に関するご不安を抱えていらっしゃる方は少なくありません。ご自身で手続きをされる場合でも、専門家である司法書士にご依頼いただく場合でも、費用が不透明なままでは、なかなか次の一歩を踏み出しにくいものです。

実際、多くのご相談者が初回面談で費用についてご質問されます。相続登記にかかる費用は、主に私たち司法書士にお支払いいただく「報酬」と、法務局に納める税金である「登録免許税」の2つに分けられます。

このうち、ご自身で概算を把握しやすいのが「登録免許税」です。そして、その計算の鍵を握るのが、毎年4月から6月頃にご自宅へ送られてくる「固定資産税の課税明細書」なのです。

司法書士による初回相談の舞台裏:なぜ課税明細書が重要なのか

私たち、「いがり円満相続相談室」を運営するいがり綜合事務所では、初回の無料相談の際に「固定資産税の課税明細書があればぜひお持ちください」とお願いしています。なぜなら、この書類さえあれば、その場で登録免許税を計算し、司法書士報酬を含めたお見積りの概算額をすぐにお伝えできるからです。

課税明細書に記載されている不動産の「評価額」という数字がわかれば、登録免許税は原則としてその合計額から算出した課税標準額に0.4%を乗じて算出しますが、後述する免税措置の対象となる場合など、例外もあります。戸建てであれば比較的シンプルですが、マンションの場合は敷地の評価額を按分計算する必要があるなど、少し複雑になります。

しかし、ご安心ください。この記事では、その計算方法と課税明細書の読み方を、専門家が分かりやすく解説します。読み終える頃には、ご自身で費用の概算を把握できるようになり、漠然とした不安が解消されているはずです。まずはご自身で費用感を掴んでいただき、その上で安心して専門家にご相談いただければ幸いです。

【見本で解説】相続登記の登録免許税計算は課税明細書の「価格」欄を見る

登録免許税を計算するために、まずお手元の固定資産税課税明細書をご用意ください。自治体によって書式は異なりますが、必ず「価格」または「評価額」と記載された欄があります。この数字が計算の基礎となります。

例えば、東京都や川崎市の課税明細書では、「価格」という名称で記載されています。土地と家屋、それぞれについてこの欄の金額を確認しましょう。

ステップ1:不動産の「価格」または「評価額」を合計する

最初に、課税明細書に記載されているすべての不動産の「価格(評価額)」を合計します。土地が複数あればすべて足し、建物があればその価格も加えます。

- 土地Aの価格:10,123,456円

- 土地Bの価格: 2,000,000円

- 建物の価格: 5,234,567円

合計額: 10,123,456円 + 2,000,000円 + 5,234,567円 = 17,358,023円

ステップ2:合計額の1,000円未満を切り捨て「課税標準額」を出す

次に、ステップ1で算出した合計額の1,000円未満の端数を切り捨てます。この切り捨て後の金額が、法律上の「課税標準額」となります(国税通則法第118条)。なお、計算の結果、課税標準額が1,000円未満となる場合は1,000円として扱います。

例:17,358,023円 → 1,000円未満を切り捨て → 17,358,000円(これが課税標準額)

ステップ3:課税標準額に税率0.4%を掛けて登録免許税を計算する

最後に、ステップ2で算出した課税標準額に、相続登記の税率である0.4%(1000分の4)を掛け合わせます。これで登録免許税が算出されます。

計算式:17,358,000円 × 0.4% = 69,432円

計算して出た金額に100円未満の端数がある場合は、その端数を切り捨てます(国税通則法第119条)。この例では端数がないため、納付する登録免許税は69,400円となります。(※計算結果の100円未満は切り捨てるルールのため、69,432円の場合は69,400円となります)

【ケース別】間違いやすい不動産の登録免許税計算方法

基本的な計算方法は上記のとおりですが、不動産の種類によっては少し注意が必要です。ここでは、特にご質問の多い「マンション」「共有持分」「私道」のケースについて解説します。

マンション:専有部分と敷地権の評価額を合算する

マンションの場合、お部屋である「専有部分」と、そのマンションが建っている土地の権利である「敷地権」の2つの評価額を合算して計算します。

- 専有部分の評価額:課税明細書に記載されている「家屋」の価格をそのまま使います。

- 敷地権の評価額:課税明細書には「敷地全体の評価額」が記載されています。この金額に、登記簿謄本(登記事項証明書)に記載されている「敷地権の割合」を掛け合わせて算出します。

【計算例】

- 専有部分の価格:8,000,000円

- 敷地全体の価格:500,000,000円

- 敷地権の割合:10000分の50

敷地権の評価額:500,000,000円 × (50 / 10000) = 2,500,000円

不動産の評価額合計:8,000,000円 + 2,500,000円 = 10,500,000円

この合計額10,500,000円を基に、前述のステップ2、ステップ3の計算を進めます。

共有持分:不動産全体の評価額に持分割合を掛ける

不動産を複数人で共有している場合、亡くなった方(被相続人)が所有していた「持分」のみが相続の対象となります。そのため、登録免許税の計算もその持分に応じて行います。

計算手順は、まず不動産全体の評価額を算出し、それに被相続人の持分割合を掛けて、持分相当額を算出します。その金額を基に登録免許税を計算します。

【計算例】

- 土地全体の評価額:20,000,000円

- 被相続人の持分:2分の1

持分相当の評価額:20,000,000円 × 1/2 = 10,000,000円

この10,000,000円を課税標準額として、税率0.4%を掛けて登録免許税(40,000円)を算出します。

私道(公衆用道路):課税明細書にない場合の評価額算出方法

ご自宅の前の道路が私道で、その持分を所有しているケースは少なくありません。しかし、その私道が「公衆用道路」として利用されている場合、固定資産税が非課税となっていることが多く、課税明細書に記載されていないことがあります。

これは相続登記で最も見落としやすいポイントの一つです。課税明細書に記載がないからといって私道の登記を忘れてしまうと、将来その不動産を売却したり、担保に入れて融資を受けたりする際に、大きなトラブルの原因となります。

課税明細書に記載がない私道の評価額は、法務局に確認の上、以下の方法で算出するのが一般的です。

- 路線価の確認:役所で固定資産税路線価図を取得し、私道が接する道路の路線価を調べます。

- 評価額の算出:「路線価 × 私道の面積 × 0.3」という式で評価額を計算します。(※自治体や状況により異なる場合があります)

この計算は専門的な知識を要するため、ご自身での判断が難しい場合もございます。私道の存在が疑われる場合は、専門家である司法書士にご相談ください。

知っておきたい登録免許税の免税措置

一定の要件を満たす場合、相続登記の登録免許税が免税となる制度があります。代表的なものを2つご紹介します。

1. 数次相続における免税措置

相続登記をしないうちに相続人が亡くなってしまい、次の相続が開始した場合(数次相続)において、最初の相続の相続人が不動産を取得する登記については、登録免許税が免税となります。この措置は、法改正により適用期限が延長され、令和9年(2027年)3月31日までとされています。

2. 土地の価額が100万円以下の場合の免税措置

相続によって取得した土地の価額(評価額)が100万円以下の場合、その土地の相続登記にかかる登録免許税は免税となります。この措置は、法改正により適用期限が延長され、令和10年(2028年)3月31日までとされています。

これらの免税措置には細かい適用要件がありますので、該当する可能性がある場合は、専門家にご確認いただくことをお勧めします。

計算が複雑?費用が不安?専門家への相談で解決のお手伝いをします

ここまで登録免許税の計算方法について解説してきましたが、「マンションの計算が複雑だ」「私道があるかどうかわからない」と感じられた方もいらっしゃるかもしれません。また、ご自身で計算してみたものの、その金額が本当に正しいのか、不安に思われることもあるでしょう。そのようなご不安をお持ちの場合、専門家である私たち司法書士にご相談いただくことで、お悩みの解消に向けたサポートが可能です。

相続登記は、単に税金を計算して申請すれば終わり、という単純な手続きではありません。戸籍の収集や遺産分割協議書の作成、そして今回解説した私道のような「隠れた不動産」の調査など、専門的な知識と経験が不可欠です。

もし少しでもご不安があれば、ぜひ一度、当事務所の無料相談をご利用ください。費用に関する漠然とした不安を解消し、安心して手続きを進めるためのお手伝いをさせていただきます。

当事務所の無料相談でできること:概算費用の即時提示

当事務所の無料相談に固定資産税の課税明細書をお持ちいただければ、その場で司法書士報酬と登録免許税を含めた総額の概算見積もりを提示いたします。

事前に費用が明確になることで、安心してご依頼いただけます。もちろん、ご相談いただいたからといって、無理に依頼を勧めることは一切ございません。平日夜間や土日のご相談にも対応しておりますので、お仕事でお忙しい方も、まずはお気軽にお問い合わせください。

ただし、前述の私道のように課税明細書に記載されていない不動産が後から判明する場合もございますので、お示しする費用はあくまで概算となります点はご了承ください。

まずは、無料相談で相続登記の費用を確認することから始めてみませんか。ご相談は、下記表示の司法書士事務所にて承ります。

ご相談から相続登記完了までの流れ

実際に当事務所にご依頼いただいた場合の、一般的な手続きの流れは以下の通りです。

- 無料相談・お見積りのご提示:お客様の状況を丁寧にお伺いし、手続きの流れと費用について分かりやすくご説明します。

- ご依頼・必要書類のご案内:正式にご依頼いただいた後、手続きに必要な書類をご案内いたします。

- 書類収集・遺産分割協議書作成:当事務所が戸籍謄本等の必要書類を代行取得し、相続人様全員の合意内容に基づき遺産分割協議書を作成します。

- 登記申請:作成した書類に相続人の皆様から署名・押印をいただき、当事務所が法務局へ相続登記を申請します。

- 登記完了・書類のご返却:登記が完了しましたら、登記識別情報通知(権利証)やその他お預かりした書類一式をご返却し、手続きは終了です。

相続に関する煩雑な手続きはすべて専門家にお任せいただき、お客様のお手を煩わせることはありません。円満な相続の実現に向け、私たちが全力でサポートいたします。

司法書士・行政書士・社会保険労務士いがり綜合事務所の司法書士 猪狩 佳亮(いがり よしあき)です。神奈川県川崎市で生まれ育ち、現在は遺言や相続のご相談を中心に、地域の皆さまの安心につながるお手伝いをしています。8年の会社員経験を経て司法書士となり、これまで年間100件を超える相続案件に対応。実務書の執筆や研修の講師としても活動しています。どんなご相談も丁寧に伺いますので、気軽にお声がけください。

相続登記の義務化とは?罰則(過料)や期限を専門家が解説

相続登記の義務化、司法書士への相談が急増しています

こんにちは。川崎市・横浜市を中心に活動しております、司法書士・行政書士・社会保険労務士の猪狩佳亮です(神奈川県司法書士会所属、事務所:神奈川県川崎市川崎区宮前町12番14号 シャンボール川崎505号)。

2024年4月1日に相続登記を義務化する法律が施行されてから、私たちの事務所にも相続に関するご相談が明らかに増えました。特に、これまで不動産の名義変更をされていなかった方からのお問い合わせが目立ちます。

ご相談にいらっしゃる皆さまは、様々な不安や疑問を抱えていらっしゃいます。

<実際に寄せられるご相談例>

- 「相続登記をしないと罰金はいくらですか?」

- 「実家の名義が10年以上前に亡くなった父のままなのですが、今からでも大丈夫でしょうか?」

- 「相続人が多くて話し合いがまとまりません。このままだと罰金を払うことになるのでしょうか?」

- 「昔、親が原野商法で買ってしまった北海道の山林があります。価値もないのに、これも登記しないといけないのですか?」

こうした声をお聞きするたび、法改正によって多くの方がご自身の状況を心配されていることを実感します。もし、あなたも同じようなことでお悩みでしたら、まずは少し落ち着いてください。この記事では、相続登記の義務化について、皆さまが抱える疑問や不安に一つひとつ、専門家の視点から分かりやすくお答えしていきます。

例えば、「罰金」と聞いて焦ってしまうかもしれませんが、正しくは「過料」といい、すぐに科されるわけではありません。また、話し合いがまとまらない場合でも、ひとまず義務を果たすための簡単な手続きも用意されています。

この記事を読み終える頃には、ご自身の状況で「いつまでに」「何をすべきか」が明確になり、漠然とした不安が解消されているはずです。どうぞ、肩の力を抜いて読み進めてみてください。

【なぜ?】相続登記が義務になった背景とは

「なぜ、今までしなくても良かった相続登記が、急に義務になったの?」多くの方がそう思われるのも当然です。この法改正の背景には、日本社会が抱える深刻な「所有者不明土地問題」があります。

社会問題化する「所有者不明土地」

所有者不明土地とは、登記簿を見ても現在の所有者が誰なのか、すぐに分からない土地のことです。実は、こうした土地が日本全国で増え続け、その面積は九州本島の大きさを超えるほどだと推計されており、大きな社会問題となっています。

では、なぜ所有者不明土地が生まれるのでしょうか。最大の原因は、土地の所有者が亡くなった後、相続登記がされないまま放置されてしまうことです。

例えば、ある土地の所有者Aさんが亡くなり、相続人がBさん、Cさん、Dさんの3人いたとします。しかし、誰も相続登記をしないまま年月が経ち、Bさん、Cさん、Dさんも亡くなってしまいました。すると、その土地の相続人はさらにその子どもたちへと枝分かれし、数十人、場合によっては百人以上に膨れ上がってしまうのです。こうなると、現在の所有者が誰なのかを特定するのは非常に困難になります。

所有者が分からない土地が増えると、次のような問題が起こります。

- 公共事業(道路の拡幅など)を進めようとしても、用地買収の交渉相手が分からず計画が滞る。

- 災害が起きても、復興事業の妨げになる。

- 周辺の土地取引が阻害される。

- 管理されずに放置され、空き家問題や治安の悪化につながる。

このように、所有者不明土地は私たちの暮らしに直接的な悪影響を及ぼす可能性があるのです。

これまでの相続登記の問題点

では、なぜこれほどまでに相続登記が放置されてきたのでしょうか。理由は主に2つあります。

- 登記が「任意」だったこと: これまで相続登記に期限はなく、申請するかどうかは相続人の判断に委ねられていました。そのため、特に急いで売却する予定がなければ、後回しにされがちでした。

- 費用や手間がかかること: 相続登記には、登録免許税という税金や、戸籍謄本などの書類を集める手間と費用がかかります。特に、固定資産税評価額が低い山林や田舎の土地では、手続きにかかる費用のほうが高くつくこともあり、放置される一因となっていました。

こうした状況を解消し、未来の世代に負の遺産を残さないために、国は相続登記を「義務」とすることを決断したのです。

【なに?】相続登記義務化の重要ポイントを解説

それでは、具体的に何がどのように義務化されたのか、重要なポイントを3つに絞って見ていきましょう。

いつから?対象者は?期限は「3年」

相続登記の義務化は、2024年(令和6年)4月1日からスタートしました。

対象となるのは、不動産(土地・建物)を相続した相続人です。遺言によって不動産を取得した方も含まれます。

そして、最も重要なのが期限です。相続登記は、原則として以下の日から3年以内に行わなければなりません。

「自己のために相続の開始があったことを知り、かつ、その所有権を取得したことを知った日」から3年以内

少し難しい表現ですが、簡単に言うと「自分が不動産を相続したと知った日から3年以内」と考えてください。多くの場合、「被相続人(亡くなった方)が亡くなった日」から3年、とイメージしておくと分かりやすいでしょう。

【重要】過去の相続も対象!起算点はいつ?

「うちは10年前に父が亡くなったけど、実家の名義はそのまま。これも対象になるの?」というご質問は非常に多いです。答えは、「はい、対象になります」です。

この法律は、施行日である2024年4月1日より前に発生した相続にも適用されます(これを「遡及適用」といいます)。

では、過去の相続の場合、3年の期限はいつから数え始めるのでしょうか? ご安心ください。法律が施行される前に相続したことを知っていたのに、いきなり「期限切れです」となるわけではありません。

過去の相続については、以下のいずれか遅い日から3年間の猶予が与えられます。

- ① 法律の施行日(2024年4月1日)

- ② 自分が不動産を相続したと知った日

遺産分割協議が成立した場合の期限

相続人が複数いる場合、誰がどの財産を相続するのかを話し合う「遺産分割協議」を行います。この遺産分割協議が成立し、「この不動産は長男が相続する」と決まった場合、その長男は、遺産分割協議が成立した日から3年以内に、その内容を反映した相続登記を申請する義務を負います。

【どうなる?】罰則(過料)の内容と科されるまでの流れ

義務化と聞いて、皆さまが最も心配されているのが罰則についてでしょう。「期限を過ぎたら、すぐに罰金を払わなければいけないの?」という不安にお答えします。

罰則は10万円以下の「過料」

正当な理由がないのに相続登記の申請を怠った場合、10万円以下の「過料」が科される可能性があります。

ここで知っておいていただきたいのは、「過料(かりょう)」は「科料(かりょう)」とは違うということです。

- 過料: 行政上の秩序を維持するために科される金銭的な制裁。いわゆる「前科」にはなりません。

- 科料: 刑法で定められた刑事罰の一つ。前科になります。

相続登記の義務違反で科されるのは、前科にならない「過料」です。とはいえ、払わなくていいお金を払うのは避けたいものです。

いきなり科されるわけではない!催告からのプロセス

「3年の期限を1日でも過ぎたら、すぐに10万円の通知が来る!」というわけではありませんので、ご安心ください。過料が科されるまでには、いくつかのステップがあります。

- 法務局が登記されていない不動産を把握します。

- 登記官が、登記義務を負う相続人に対して、登記をするよう「催告」の通知を送ります。

- 催告を受けたにもかかわらず、正当な理由なく、相当の期間内に登記を申請しない場合、登記官は地方裁判所にその事実を通知します。

- 通知を受けた裁判所が、事情を考慮して過料を科すかどうか、またその金額を決定します。

つまり、まずは法務局からの「催告」というお知らせが届くのが一般的です。この催告を無視し続けた場合に、初めて過料の対象となる可能性がある、ということです。いきなり罰則が科されるわけではないので、冷静に対応することが大切です。

過料を免除される「正当な理由」とは?

法律では、「正当な理由」があれば、期限内に登記ができなくても過料は科されない、と定められています。では、どのようなケースが「正当な理由」として認められるのでしょうか。

法務省は、以下のような例を挙げています。

- 相続人が非常に多く、戸籍謄本などの必要書類の収集や他の相続人の把握に多くの時間がかかる場合。

- 遺言書の有効性や遺産の範囲について、相続人間で争いがある(訴訟になっている)場合。

- 登記を申請する義務を負う相続人自身が、重い病気であるなど、申請できない事情がある場合。

- 相続した土地が、経済的価値に乏しく、費用をかけてまで相続登記を行う意欲が湧かないような場合(※個別具体的な事情による)

ただし、注意点があります。単に「遺産分割の話し合いがまとまらない」というだけでは、原則として「正当な理由」には当たらないと考えられています。このようなケースのために、次に説明する救済策が用意されています。

【どうする?】過料を回避するための2つの対策

「過料は避けたいけれど、具体的にどうすればいいの?」という疑問にお答えします。対策は大きく分けて2つあります。ご自身の状況に合わせて、最適な方法を選びましょう。

対策①:【原則】期限内に相続登記を完了させる

最も確実で、根本的な解決策は、期限内に遺産分割協議をまとめて、正式な相続登記を完了させることです。これにより、登記義務を完全に果たしたことになり、将来のトラブルを防ぐことにもつながります。

相続登記は、不動産を誰が相続するのかを法的に確定させ、社会に示す重要な手続きです。後回しにすると、相続人が増えて手続きが複雑になったり、不動産の売却や担保設定ができなくなったりと、様々なデメリットが生じます。

「戸籍を集めるのが大変」「書類の作り方が分からない」「相続人同士が遠方に住んでいる」など、手続きに不安や難しさを感じる場合は、お早めに私たち司法書士にご相談ください。専門家が間に入ることで、煩雑な手続きを正確かつスムーズに進めることができます。結果的に、それが一番の近道になることも少なくありません。当事務所でも不動産の名義変更(相続登記)のサポートを数多く手掛けております。

対策②:【救済策】相続人申告登記制度を活用する

「3年の期限が迫っているのに、遺産分割の話し合いがまとまりそうにない…」

「相続人が多すぎて、全員の協力が得られない…」

このような場合に、ひとまず過料を回避するための簡単な手続きとして「相続人申告登記」という新しい制度が設けられました。

これは、

「私がこの不動産の相続人の一人です」

と、法務局に申し出る手続きです。この申出をすれば、期限内に相続登記の申請義務を果たしたものとみなされ、過料の心配はなくなります。

この手続きのメリットは、以下の通りです。

- 相続人全員の協力は不要で、相続人の一人から単独で申し出ができる。

- 添付書類は、自分がその不動産の相続人であることが分かる戸籍謄本などで済む。

- 登録免許税がかからない。

ただし、これはあくまで一時的な措置です。相続人申告登記は、誰がどのくらいの割合で相続したかまでは公示しません。そのため、この登記をしただけでは不動産を売却したり、担保に入れて融資を受けたりすることはできません。

最終的に遺産分割協議がまとまったら、その日から3年以内に、改めて正式な相続登記を行う必要があります。いわば「二度手間」になる可能性はありますが、差し迫った過料のリスクを回避するための有効な手段と言えるでしょう。

どちらの方法がご自身の状況に適しているか、判断に迷われる場合は、ぜひ一度相続登記に関するご相談はこちらからお問い合わせください。

相続登記義務化に関するよくある質問(Q&A)

最後に、相続登記の義務化に関して、特によくいただくご質問にお答えします。

Q. 価値のない山林や原野も登記が必要ですか?

A. はい、必要です。

不動産の資産価値の大小にかかわらず、相続したすべての不動産が義務化の対象となります。たとえ固定資産税がかからないような山林や、いわゆる「原野商法」で取得してしまった土地であっても、相続登記を行わなければなりません。

ただ、こうした利用価値のない土地を相続してしまい、管理に困るという方も多いでしょう。そのような場合には、相続登記を完了させた後、一定の要件を満たせば土地の所有権を国に引き取ってもらう「相続土地国庫帰属制度について」を利用できる可能性があります。この制度の利用を検討する場合でも、前提として相続登記が完了している必要があります。

Q. 相続放棄をすれば登記義務はなくなりますか?

A. はい、その通りです。

家庭裁判所で相続放棄についての手続きを行い、それが正式に受理されると、その方は初めから相続人ではなかったことになります。したがって、不動産の相続登記義務も負うことはありません。

ただし、相続放棄は「不動産だけを放棄する」といった選択はできず、預貯金などのプラスの財産もすべて手放すことになります。また、原則として「相続の開始を知った時から3ヶ月以内」に手続きをする必要があるため、注意が必要です。

Q. 自分で手続きできますか?専門家に頼むべき?

A. ご自身での手続きも可能ですが、専門家への依頼をおすすめします。

相続関係が非常にシンプル(例えば相続人が配偶者と子1人のみなど)で、不動産の数も少なく、平日の昼間に役所や法務局へ行く時間が確保できる方であれば、ご自身で手続きすることも不可能ではありません。

しかし、相続登記には、亡くなった方の出生から死亡までの連続した戸籍謄本や、相続人全員の現在の戸籍謄本、遺産分割協議書、登記申請書など、多くの専門的な書類が必要となります。一つでも不備があると、法務局で何度も補正のやり取りが必要になり、かえって時間と手間がかかってしまうことも少なくありません。

特に、以下のようなケースでは、司法書士に依頼するメリットが大きいと言えます。

- 相続人が多い、または連絡が取りにくい相続人がいる

- 不動産が遠方にある、または複数の市区町村にまたがっている

- 平日に休みが取れない

- 過去に何度も相続が発生していて、権利関係が複雑になっている

私たち司法書士は、相続登記の手続きを多数扱った経験があります。煩雑な戸籍の収集から、法的に有効な書類の作成、法務局への申請まで、すべてを代理で行うことができます。確実かつスピーディに手続きを完了させたい方は、ぜひ専門家の活用をご検討ください。

まとめ:相続登記の義務化は専門家への早期相談が安心です

今回は、2024年4月から始まった相続登記の義務化について、その背景から罰則(過料)、具体的な対策までを詳しく解説しました。

【この記事のポイント】

- 相続登記の義務化は、社会問題となっている「所有者不明土地」をなくすために始まった。

- 「自分が不動産を相続したと知った日から3年以内」に登記が必要。過去の相続も対象となる。

- 正当な理由なく怠ると10万円以下の「過料」の可能性があるが、いきなり科されるわけではなく、まずは「催告」がある。

- 対策は、原則である「期限内の相続登記」。難しい場合は、一時的な救済策「相続人申告登記」を活用する。

相続登記の義務化は、これまで先延ばしにされてきた問題に、社会全体で向き合うための重要な一歩です。放置すれば過料のリスクはありますが、この記事で解説したように、きちんと手順を踏んで対応すれば、何も心配することはありません。

もし、ご自身のケースでどうすればよいか分からない、手続きを進めるのが不安だ、と感じたら、どうか一人で抱え込まないでください。私たち「いがり円満相続相談室」は、川崎市・横浜市を中心に、これまで数多くの相続手続きをお手伝いしてまいりました。

あなたの不安な心に「安心」を届け、円満な相続が実現できるよう、専門家として全力でサポートいたします。まずはお気軽にお話をお聞かせください。

司法書士・行政書士・社会保険労務士いがり綜合事務所の司法書士 猪狩 佳亮(いがり よしあき)です。神奈川県川崎市で生まれ育ち、現在は遺言や相続のご相談を中心に、地域の皆さまの安心につながるお手伝いをしています。8年の会社員経験を経て司法書士となり、これまで年間100件を超える相続案件に対応。実務書の執筆や研修の講師としても活動しています。どんなご相談も丁寧に伺いますので、気軽にお声がけください。

相続登記は誰の名義にすべき?配偶者か子か、専門家がケース別に解説

相続登記の名義は誰にすべき?まずは基本ルールを知ろう

大切なご家族が亡くなられた後、不動産の名義を誰にするかという問題は、多くの方が頭を悩ませる点のひとつです。「残された母の名義にすべきか、それとも子の自分が継ぐべきか…」と、ご家庭の状況によってさまざまな選択肢が考えられますよね。

相続登記の名義人を決めることは、単なる手続き上の問題ではありません。将来の税金や、ご家族のライフプランにも大きく関わる重要な決断です。まずは、名義人を決める上での基本的なルールから一緒に確認していきましょう。

原則は相続人全員の話し合い(遺産分割協議)で決める

亡くなられた方(被相続人)が遺言書を残していれば、原則としてその内容に従って名義人を決めます。しかし、遺言書がない場合は、相続人全員での話し合い、いわゆる「遺産分割協議」によって、不動産を誰がどの割合で相続するかを自由に決めることができます。

法律で定められた「法定相続分」という目安はありますが、必ずしもその通りに分ける必要はありません。例えば、相続人が配偶者と子2人の場合、全員が納得すれば、

- 配偶者の単独名義にする

- 長男の単独名義にする

- 特定の割合で共有名義にする

など、ご家族の状況に合わせて柔軟に決めることが可能です。大切なのは、相続人全員が合意し、その内容を「遺産分割協議書」という書面に残すことです。この合意が、相続登記の基礎となります。

なぜ名義人を慎重に選ぶ必要があるのか?

「とりあえず今回は母の名義にしておこう」と安易に決めてしまうと、後々思わぬ問題に直面することがあります。名義人選びを慎重に行うべき理由は、主に次の3つの観点から説明できます。

- 二次相続の問題

一次相続(今回の相続)だけでなく、次に起こる二次相続(例えば、今回相続した母が亡くなった時の相続)まで見据えることが重要です。誰が名義人になるかによって、将来の相続税の負担が大きく変わることがあります。 - 税金の問題

相続税だけでなく、不動産を登記する際の登録免許税や、将来売却した際の譲渡所得税など、さまざまな税金が関わってきます。誰の名義にするかによって、使える特例が異なり、納税額に差が出ることがあります。 - 将来の売却や管理の問題

不動産の名義人が将来、認知症などで判断能力が低下してしまうと、その不動産を売却したり、賃貸に出したりすることが事実上できなくなってしまいます。将来の資産活用も視野に入れた名義人選びが求められます。

このように、相続登記は「今」だけでなく「未来」を見据えた判断が不可欠なのです。

【ケース別】配偶者?それとも子?名義人ごとのメリット・デメリット

それでは、具体的に「配偶者」の名義にする場合と、「子」の名義にする場合では、どのような違いがあるのでしょうか。それぞれのメリット・デメリットを詳しく見ていきましょう。あわせて、選択肢として考えられる「共有名義」についても解説します。

ケース1:配偶者(母)の名義にする場合の利点と注意点

長年連れ添ったご自宅をご主人の名義で所有していた場合、残された奥様がそのまま引き継ぐケースは非常に多いです。精神的な安心感もあり、自然な選択肢と言えるでしょう。

【メリット】

- 精神的な安心感:「自分の家」として、これまでと変わらず安心して住み続けられます。これは何物にも代えがたい大きなメリットです。

- 相続税の優遇:「配偶者の税額軽減」という特例により、配偶者が相続した財産のうち、1億6,000万円または法定相続分のいずれか多い金額までは相続税がかかりません。相続税の負担を大きく減らせる可能性があります。

【注意点・デメリット】

- 二次相続での税負担増:一次相続で配偶者が多くの財産を相続すると、その配偶者が亡くなった二次相続の際に、子の相続税負担が重くなる可能性があります。

- 相続登記が2回必要になる:一次相続(父→母)と二次相続(母→子)で、2回相続登記を行う必要があります。その都度、登録免許税や司法書士への報酬といった費用がかかります。

- 認知症のリスク:名義人である配偶者が将来、認知症などで判断能力が低下すると、不動産の売却や建て替えなどが困難になる「資産凍結」のリスクがあります。

ケース2:子(長男など)の名義にする場合の利点と注意点

二次相続や将来の管理の手間を考え、一次相続の段階で子の名義にしておくという選択肢も有効です。特に、その家に親と同居している、あるいは将来住む予定がある子にとっては合理的な選択となることがあります。

【メリット】

- 相続登記が1回で済む:将来的に子が相続することを見越しているのであれば、今回(父→子)の1回で登記を済ませることができ、費用と手間を節約できます。

- 二次相続を考慮した対策が可能:二次相続の際に相続税の基礎控除が減る(相続人が少なくなるため)ことなどを考慮し、計画的に財産を承継できます。

- 親の認知症リスクを回避:不動産の名義が子になっていれば、親の判断能力に関わらず、子が不動産の管理や売却などの手続きをスムーズに行えます。

- 税金の特例が使える場合がある:亡くなった方と同居していた子が不動産を相続する場合、「小規模宅地等の特例」を使える可能性があります。この特例が適用されると、土地の評価額を最大80%減額でき、相続税を大幅に軽減できます。

【注意点・デメリット】

- 親の居住権が不安定になる可能性:子の名義になった家に親が住み続ける場合、法的には子の家に「住まわせてもらっている」形になります。親子関係が良好であれば問題ありませんが、万が一の関係悪化や、子が親より先に亡くなるなどの不測の事態も考慮が必要です。

- 他の兄弟姉妹との公平性:特定の子一人の名義にすると、他の兄弟姉妹との間で不公平感が生じ、トラブルの原因となることがあります。不動産以外の財産でバランスを取るなどの配慮が求められます。

参考:No.4124 相続した事業の用や居住の用の宅地等の価額の特例(小規模宅地等の特例)

ケース3:共有名義にするのは避けるべき?

法定相続分通りに相続するなど、複数の相続人の共有名義にすることも可能です。一見すると公平な分け方のように思えますが、専門家としては安易な共有名義はおすすめできません。

共有名義の不動産は、売却や大規模なリフォーム、建て替えなどを行う際に、共有者全員の同意が必要になります。一人でも反対すれば、何も進めることができません。

さらに、共有者が亡くなると、その持分はさらにその人の相続人に引き継がれていきます。相続を繰り返すうちに、会ったこともない親戚と不動産を共有するような事態になりかねず、権利関係がどんどん複雑化してしまうのです。

共有名義は、問題を将来に先送りするだけで、根本的な解決にならないケースがほとんどです。ただし、相続後すぐに売却することが決まっており、その代金を分割するような場合は、一時的な共有名義が有効なこともあります。

【専門家の視点】実際の相談事例から学ぶ判断ポイント

先日、当事務所にいらっしゃったご相談者様の事例をご紹介します。このお話は、制度や税金の話だけでは見えてこない、相続における「想い」の大切さを教えてくれます。

ご相談に来られたのは、ご主人を亡くされた奥様と、そのご長男様、ご長女様の3名でした。ご主人が遺された自宅マンションの名義を、現在一人で住んでいる奥様にするか、それともご長男様にするかで悩んでいらっしゃいました。

私はまず、それぞれの選択肢のメリットとデメリットを丁寧にご説明しました。

奥様名義の場合:

何より「自分の家」として安心して住み続けられる精神的なメリットは大きいこと。一方で、将来奥様が亡くなった時に再度相続登記が必要になり、費用が二重にかかること。そして、万が一認知症になってしまった場合に、ご自宅の売却などが難しくなる可能性があること。

ご長男様名義の場合:

登記が一度で済み、将来の費用や手間を省けること。お母様の認知症リスクを回避できること。一方で、お母様にとっては「息子の家に住まわせてもらう」という形になり、少し気持ちが落ち着かないかもしれないこと。

ひと通りご説明を終えた後、ご家族は静かに話し合いを始められました。ご長男様は「費用のことを考えたら僕の名義が良いかもしれないけど…」と言葉を濁し、奥様は少し不安そうな表情をされていました。

最終的に、ご家族が出された結論は「奥様の名義にする」というものでした。

決め手となったのは、奥様の「やっぱり自分の名義だと、これからも安心してこの家で暮らしていけるから」という一言でした。登記費用が2回かかるというデメリットを理解した上で、それでもなお、日々の暮らしの「安心感」を最も大切にしたいというお気持ちを、お子様たちも尊重されたのです。

本事例は一例です。相続の判断は個々の事情により異なります。ご家族がこれからどう暮らしていきたいか、何を一番大切にしたいかという「想い」が、最良の選択を導き出す鍵となります。私たちは、その想いを形にするためのお手伝いをさせていただいています。状況に応じて、認知症対策として家族信託のご提案を行うこともあります。

将来の認知症に備えるための生前対策とは?

先ほどの事例でも触れましたが、相続登記の名義人を考える際には、将来の認知症リスクへの備えも同時に検討することが非常に重要です。不動産の名義人が認知症などで判断能力を失うと、預貯金が引き出せなくなるだけでなく、不動産を売却したり、施設入所のための資金に充てたりすることができなくなります。これを「資産凍結」と呼びます。

こうした事態を避けるための代表的な対策が「家族信託」と「成年後見制度」です。

柔軟な財産管理を実現する「家族信託」

家族信託は、元気なうちに、信頼できる家族(例えば子)に自分の財産の管理や処分を託す契約です。あらかじめ「将来、介護施設に入所する際は、自宅を売却してその費用に充てる」といった目的を決めておくことで、本人の判断能力が低下した後でも、託された家族がスムーズに不動産を売却できます。

本人の意思に基づいて柔軟な財産管理のルールを設計できるのが大きな特徴です。詳しくは「家族信託とは」のページもご覧ください。

財産保護と身上監護を担う「成年後見制度」

成年後見制度は、すでに判断能力が不十分になった方のために、家庭裁判所が援助者(成年後見人)を選任し、本人の財産を保護する公的な制度です。財産管理だけでなく、介護サービスの契約など本人の生活を守るための「身上監護」も行います。

「手続きが面倒」「専門家への報酬が高い」といったイメージを持たれがちですが、例えば不動産売却後に財産が預貯金中心になった場合、場合によっては「後見制度支援信託」という仕組みを利用することで、専門職の後見人が辞任し、その後の報酬負担が軽減される可能性があります。必ずしも一生涯費用がかかり続けるわけではないのです(個別の事情により異なります)。ご本人の財産をしっかりと守るための、最後の砦ともいえる重要な制度です。詳細は「成年後見をご検討中の方へ」で解説しています。

まとめ:最適な名義人はご家族の状況と将来設計で決まる

ここまで見てきたように、相続登記の名義人を誰にするかという問題に、「これが唯一の正解」というものはありません。

- 配偶者名義は、精神的な安心感や相続税の優遇という大きなメリットがあります。

- 子名義は、登記の手間や費用を一度で済ませ、二次相続や認知症リスクに備えやすいという利点があります。

ご家族がこれからどう暮らしていきたいか、何を一番大切にしたいかという将来の設計によって変わってきます。それぞれのメリット・デメリットを踏まえ、ご家族で話し合って決めることが重要です。

二次相続の税金や認知症対策など、専門的な知識が必要な場面も多くあります。少しでも判断に迷われたり、ご不安を感じたりしたときは、専門家の視点を取り入れることが、後悔のない選択をするための近道になります。

相続登記の名義人選びでお悩みなら、いがり綜合事務所へご相談ください

相続登記の名義人選びは、ご家族の未来を左右する大切な決断です。税金のこと、将来のこと、そして何よりご家族のお気持ち。考えるべきことが多く、どうしたら良いか分からなくなってしまうこともあるかと思います。

私たち、司法書士・行政書士・社会保険労務士いがり綜合事務所は、神奈川県川崎市・横浜市を中心に、相続に関するご相談を承っております。単に手続きを代行するだけでなく、二次相続や認知症対策まで見据えた長期的な視点で、皆様の事情に合わせた最適な選択肢を一緒に検討します。

代表の猪狩佳亮は司法書士・行政書士・社会保険労務士の3つの国家資格を保有しており、不動産の名義変更から遺産分割協議書の作成、さらには年金の手続きまで、相続に関するお悩みに幅広く対応可能です(他の専門家と連携して対応する業務もございます)。

初回のご相談は無料です(1時間まで・事務所でのご相談に限ります)。平日の夜間(19時・20時開始)や土日祝日のご相談も、事前予約にて承っておりますので、お仕事でお忙しい方も、どうぞお気軽にご連絡ください。皆様の不安な心に「安心」を届けられるよう、誠心誠意サポートいたします。

司法書士・行政書士・社会保険労務士いがり綜合事務所の司法書士 猪狩 佳亮(いがり よしあき)です。神奈川県川崎市で生まれ育ち、現在は遺言や相続のご相談を中心に、地域の皆さまの安心につながるお手伝いをしています。8年の会社員経験を経て司法書士となり、これまで年間100件を超える相続案件に対応。実務書の執筆や研修の講師としても活動しています。どんなご相談も丁寧に伺いますので、気軽にお声がけください。

役所の通知で知った親の死…相続放棄は3ヶ月過ぎても可能?

突然の通知…「もう相続放棄できない?」と不安なあなたへ

ある日、役所から届いた一通の通知書。そこに書かれていたのは、何年も、あるいは何十年も会っていなかった親の死亡の事実…。驚きと戸惑いの中、通知書の日付を見て、さらに血の気が引く思いをされたかもしれません。

「死亡日から、もう3ヶ月以上経ってしまっている…」

「親には借金があったと聞いている。このままでは、自分が借金を背負うことになるのだろうか?」

「相続放棄はもう手遅れなのか…」

突然知らされた親の死と、迫りくるかもしれない借金の恐怖。誰にも相談できず、一人で抱え込み、どうしていいか分からず途方に暮れていらっしゃるのではないでしょうか。そのお気持ち、痛いほどお察しいたします。

でも、どうか、ここで諦めてしまわないでください。ご安心ください。死亡日から3ヶ月を過ぎていても、相続放棄が認められる可能性は十分にあります。

この記事では、相続手続きを専門とする司法書士が、あなたと同じような状況で不安を抱えていた方が、どのようにして無事に相続放棄を認められたのか、そのための正しい知識と具体的な手続きについて、一つひとつ丁寧に解説していきます。

この記事を読み終える頃には、きっとあなたの不安は和らぎ、「自分も解決できるかもしれない」という希望の光が見えてくるはずです。まずは落ち着いて、一緒に解決への道筋を探していきましょう。

相続放棄の「3ヶ月」はいつから数える?重要な起算点の話

多くの方が「相続放棄は、亡くなってから3ヶ月以内にしなければならない」と誤解されています。しかし、これは正確ではありません。法律で定められた「3ヶ月」という期間(これを「熟慮期間」といいます)がいつから始まるのか、そのスタート地点(「起算点」)を正しく理解することが、あなたの状況を打開する最初の、そして最も重要な一歩となります。

原則:「死亡を知った日」からカウントが始まります

民法という法律では、相続放棄の熟慮期間について、次のように定められています。

第九百十五条 相続人は、自己のために相続の開始があったことを知った時から三箇月以内に、相続について、単純若しくは限定の承認又は放棄をしなければならない。

少し難しい言葉ですが、ポイントは「自己のために相続の開始があったことを知った時」という部分です。これは、簡単に言うと、

- 被相続人(今回の場合、お父様やお母様)が亡くなったという事実

- その結果、自分が相続人になったという事実

この両方の事実を知った日から、3ヶ月のカウントダウンがスタートする、ということです。つまり、たとえ亡くなった日から1年が経過していても、その事実を役所からの通知で初めて知ったのであれば、その「知った日」から3ヶ月以内に手続きをすればよい、というのが法律の原則なのです。

役所の通知が「知った日」の証拠になるケース

まさに、あなたの状況がこの原則に当てはまる可能性があります。役所や、場合によっては債権者(お金を貸していた金融機関など)から届いた通知書によって初めて親の死亡を知ったのであれば、その通知書が非常に重要な意味を持ちます。

なぜなら、その通知書は、あなたが「いつ、死亡の事実を知ったか」を客観的に証明してくれる、強力な証拠となるからです。

家庭裁判所に相続放棄を申し立てる際、「なぜ死亡から3ヶ月以上経ってしまったのですか?」と問われます。その時に、「この通知書が届いた日に初めて知りました」と明確に説明できるかどうかが、手続きが認められるかどうかの分かれ目になります。

お手元にある通知書は、絶対に捨てずに大切に保管してください。通知書に記載されている日付や、ご自宅の郵便受けに届いた日をしっかり確認しておきましょう。

【司法書士の解決事例】死亡後8ヶ月でも相続放棄が認められました

「本当にそんなことが可能なのか…」とまだ半信半疑かもしれません。ここで、当事務所が実際にサポートさせていただいた、あなたとよく似た状況の方の解決事例をご紹介します。

ご相談者様の声:絶望の淵から救われました

過去、当事務所では、ご両親の離婚後、長年疎遠だった親御様が亡くなったことを、亡くなってから数ヶ月以上経過した後に役所からの通知で初めて知り、相続放棄をご希望されるという、類似のご相談を多数お受けしております。

ご相談者様は、もう相続放棄はできないのではないかと、大変心配されていました。

(解決までの流れ)

私たちはまず、ご相談者様の不安な心に寄り添い、法律の正しいルールをご説明しました。

「大丈夫ですよ。相続放棄は『亡くなったことを知ってから』3ヶ月です。役所からの通知書が手元にあるので、『いつ知ったか』をきちんと証明できます。役所の通知などを根拠として事情を丁寧に説明することで、相続放棄が認められる可能性がありますが、最終的には家庭裁判所の個別の判断によります」

このご説明に、ご相談者様は心から安堵されたご様子でした。その後、当事務所で必要な戸籍の収集から家庭裁判所に提出する相続放棄申述書の作成まで、すべて代行させていただきました。ご依頼者様には内容をご確認いただき、署名と捺印をいただいただけです。証拠となる通知書と共に書類を提出したところ、約1ヶ月後には、無事に相続放棄が受理されたという通知書が裁判所から届き、すべての手続きが完了しました。

(当事務所からのコメント)

おひとり様世帯や、ご事情により身寄りのない方が増えている現代社会において、このようなご相談は今後ますます増えていくと感じています。「相続放棄は3ヶ月以内」という情報は広く知られていますが、「いつから3ヶ月なのか?」という最も重要な起算点をご存じない方は少なくありません。正しい知識をお伝えすることで、ご相談者様に安心していただけることが、私たちの何よりの喜びです。

3ヶ月経過後の相続放棄、手続き成功の鍵は「申述書」にあり

死亡日から3ヶ月が経過した後の相続放棄は、家庭裁判所に対して「知った日から3ヶ月以内です」ということを、説得力をもって説明する必要があります。そのために最も重要になるのが、家庭裁判所に提出する「相続放棄申述書」と、事情を詳しく説明するための「上申書(事情説明書)」という書類です。

相続放棄申述書の「相続の開始を知った日」の書き方

「相続放棄申述書」は、相続放棄をするための正式な申請書です。この書類の中に、「相続の開始があったことを知った日」という欄があります。ここに、役所からの通知を受け取った日付を正確に記載することが極めて重要です。

そして、その日付の根拠として、役所からの通知書のコピーを証拠資料として一緒に提出します。これにより、あなたの主張が単なる言い分ではなく、客観的な事実に基づいていることを裁判所に示すことができます。

申述書の書式は、裁判所のウェブサイトからダウンロードできます。ご自身で手続きを進める場合は、以下のリンク先をご参照ください。

参考:相続の放棄の申述書(成人)

【重要】裁判所へ事情を説明する「上申書」とは?

「上申書(じょうしんしょ)」または「事情説明書」は、申述書だけでは伝えきれない詳細な事情を、裁判所に説明するための補足書類です。3ヶ月を経過しているケースでは、この上申書を任意で添付することが、手続きをスムーズに進めるための大きなポイントになります。

上申書では、「なぜ、これまで親の死亡の事実を知らなかったのか」その経緯を具体的に説明します。例えば、「両親が幼い頃に離婚し、以来一度も連絡を取っていなかった」といった事情を、感情的にならず、客観的な事実として時系列に沿って淡々と記述することが大切です。

上申書に書くべき3つのポイント【文例付き】

ご自身で上申書を作成される場合、以下の3つのポイントを盛り込むようにしましょう。

- 被相続人(亡くなった親)との関係が疎遠であった具体的な事情

- 死亡の事実を知るに至った経緯(役所の通知など)

- 相続財産の状況を全く知らず、関与もしていなかったこと

以下に簡単な文例を記載しますので、ご自身の状況に合わせて作成する際の参考にしてください。

【上申書 文例】

家庭裁判所 御中

上申書

申述人(あなたの氏名)は、被相続人(亡くなった親の氏名)の相続放棄申述に関し、相続の開始を知った経緯について、以下のとおりご説明いたします。

1. 被相続人との関係について

私と被相続人とは、昭和〇〇年に両親が離婚して以来、約〇〇年間にわたり、一切の連絡や交流がございませんでした。そのため、被相続人の生活状況や健康状態などについて、全く関知しておりませんでした。

2. 相続の開始を知った経緯

令和〇年〇月〇日、〇〇市役所△△課より送付された「〇〇に関する通知書」が自宅に届き、その記載内容によってはじめて、被相続人が令和〇年〇月〇日に死亡した事実を知りました。

3. 相続財産について

上記のような事情から、私はこれまで被相続人の財産(預貯金、不動産、負債等)について、その存在や内容を全く知る由もなく、財産の管理や処分に関与した事実も一切ございません。

以上の理由により、相続の開始を知った日から3ヶ月以内に本申述を行うものであります。何卒、事情ご賢察の上、本申述を受理してくださいますようお願い申し上げます。

離婚した親の相続で注意すべきこと

特に、あなたのように「離婚して疎遠だった親」の相続では、特有の注意点があります。借金の問題だけでなく、法律上の親子関係や他の親族への影響についても、正しく理解しておくことが大切です。

離婚しても親子関係はなくならない=相続人になる

法律上の大原則として、ご両親が離婚しても、あなたと親との法的な親子関係がなくなることはありません。戸籍上も、親子の関係はそのまま残ります。

そのため、たとえ何十年会っていなくても、親権者がどちらであっても、子どもは常に親の「法定相続人」となります。つまり、法律上、財産を引き継ぐ権利と義務がある立場になるのです。「自分は関係ないはず」という思い込みは、残念ながら通用しないことを覚えておきましょう。

より詳しい情報は「法定相続人とは?図を使って分かりやすく解説①」のページでも解説しています。

プラスの財産も借金も、すべてが相続の対象

相続とは、預貯金や不動産といった「プラスの財産」だけを引き継ぐものではありません。借金やローン、未払いの税金や家賃といった「マイナスの財産」も、すべて含めて引き継ぐのが原則です。

「プラスの財産だけもらって、借金だけ放棄する」という、都合の良い選択はできません。そのため、もし借金がある可能性が高いのであれば、「相続放棄」という選択を真剣に検討する必要があります。

あなたが相続放棄すると、他の親族に影響が及ぶ可能性も

あなたが相続放棄をすると、法律上「初めから相続人ではなかった」とみなされます。すると、相続する権利と義務は、次の順位の相続人に移ることになります。

例えば、亡くなった親に配偶者や他の子どもがいない場合、次は親の父母(あなたから見て祖父母)が相続人になります。祖父母もすでに亡くなっている場合は、親の兄弟姉妹(あなたから見て叔父・叔母)が相続人になります。

もし、あなたが何も連絡せずに相続放棄をすると、ある日突然、疎遠だった親族のもとに借金の督促状が届いてしまう、という事態になりかねません。後のトラブルを避けるためにも、可能であれば、相続放棄をする旨を次の順位の相続人になる可能性のある方へ伝えておくことが望ましいでしょう。

手続きに不安を感じたら、迷わず専門家へ相談を

ここまで、ご自身で手続きを進めるための知識や方法について解説してきました。しかし、それでもなお、「本当に自分のケースで大丈夫だろうか」「書類の書き方に不備があったらどうしよう」といった不安は尽きないかもしれません。

3ヶ月超の相続放棄は、書類作成に専門的な判断が必要

特に、熟慮期間である3ヶ月を経過した後の相続放棄は、通常のケースに比べて、家庭裁判所による審査が慎重に行われる傾向があります。

裁判所を納得させるためには、なぜ死亡を知らなかったのかという事情を、客観的な証拠に基づいて、法的に説得力のある形で説明する必要があります。書類の書き方一つ、添付する証拠一つの違いで、結果が大きく左右されることもある、非常にデリケートな手続きなのです。

一度、相続放棄が却下されてしまうと、不服を申し立てることはできますが、決定を覆すのは容易ではありません。万が一のリスクを避け、確実な手続きを行うためには、最初から専門家である司法書士に相談することをおすすめします。

司法書士に依頼できること・そのメリット

私たち司法書士にご依頼いただければ、あなたの代理人として、相続放棄に関する煩雑な手続きをすべてお引き受けいたします。

- 相続放棄に必要な戸籍謄本の収集

- 相続財産に関する調査のアドバイス

- 裁判所を納得させる相続放棄申述書・上申書の作成

- 家庭裁判所への書類提出と、その後のやり取りの代行

これらの手続きを専門家に任せることで、あなたは時間的・精神的な負担から解放されます。特に、慣れない戸籍の収集や、説得力のある書類作成に頭を悩ませる必要がなくなることは、大きなメリットと言えるでしょう。

当事務所は、司法書士だけでなく行政書士・社会保険労務士の資格も有しており、相続に伴うあらゆる役所手続きに精通しています。安心してすべてをお任せください。

まずはお気軽に、あなたの状況をお聞かせください

突然のことで、心も頭も整理がつかない状態だと思います。一人で悩み、インターネットで情報を探し続けるのは、とても辛い作業です。

当事務所では、あなたの不安な心に「安心」を届けることを第一に考えています。どんな些細なことでも構いません。まずは、あなたの今の状況を、私たちに話してみませんか?

当事務所は、お仕事で忙しい方でもご相談しやすいよう、平日夜間や土日祝のご相談にも対応しております。初回のご相談は、代表司法書士である猪狩が直接担当いたします。

「こんなことを聞いてもいいのだろうか」などと遠慮なさる必要は一切ありません。あなたの味方として、最善の解決策を一緒に見つけ出します。

司法書士・行政書士・社会保険労務士 いがり綜合事務所

代表司法書士:猪狩 佳亮(いがり よしあき)

所属:神奈川県司法書士会 第2283号

住所:神奈川県川崎市川崎区宮前町12番14号 シャンボール川崎505号

司法書士・行政書士・社会保険労務士いがり綜合事務所の司法書士 猪狩 佳亮(いがり よしあき)です。神奈川県川崎市で生まれ育ち、現在は遺言や相続のご相談を中心に、地域の皆さまの安心につながるお手伝いをしています。8年の会社員経験を経て司法書士となり、これまで年間100件を超える相続案件に対応。実務書の執筆や研修の講師としても活動しています。どんなご相談も丁寧に伺いますので、気軽にお声がけください。

自筆証書遺言の書き換え方|無効にならない正しい修正方法

数年前に書いた自筆証書遺言、書き換えることはできる?

「昔、自分で書いた遺言書があるけれど、家族の状況も変わったし、内容を見直したい…」「財産の状況が変わったから、書き換えたいな」

このようにお考えになり、ご自身の遺言書を書き換える方法について調べていらっしゃるのではないでしょうか。

結論から申し上げますと、自筆証書遺言は、いつでも、何度でも、ご自身の意思で書き換えることが可能です。どうぞご安心ください。

遺言書は、遺言者様の「最終の意思」を尊重するための大切な書類です。ですから、お気持ちやご家族、財産の状況に変化があれば、それに合わせて内容を見直すのはごく自然なことです。

ただし、書き換えには法律で定められたルールがあり、その方法を間違えてしまうと、せっかくの遺言書が無効になってしまう恐れもあります。そうなっては、元も子もありませんよね。

この記事では、相続の専門家である司法書士が、自筆証書遺言を法的に正しく書き換えるための具体的な方法や注意点を、分かりやすく解説していきます。最後までお読みいただければ、ご自身の状況に合った最適な方法が分かり、安心して手続きを進めることができるはずです。

自筆証書遺言を書き換える3つの基本パターン

自筆証書遺言を書き換える方法は、大きく分けて3つのパターンがあります。それぞれの特徴を理解し、ご自身の状況に最も適した方法を選びましょう。

①【最も確実】新しく全文を書き直す方法

実務上、安全性が高いとされる方法の一つは、遺言書を全文書き直すことです。事例やご本人の事情によって最適な方法は異なるため、個別に専門家と相談の上で方法を決めることをおすすめします。

この方法の主なメリットは、古い遺言書との内容の矛盾が生じにくく、解釈上の混乱を減らすことが期待できる点です。ただし、記載内容や個別事情によっては紛争が生じる可能性があるため、全文書き直しを検討する際は専門家と十分に確認してください。

新しい遺言書を作成した場合、混乱を避けるために古い原本を保管場所から撤去・破棄することが一般的に推奨されます。ただし破棄の方法やタイミングについては個別事情や保管の有無(法務局保管など)により異なるため、実際の対応は専門家と相談してください。

法務局に預けている遺言書について、預けた原本を受け取って手元で処分したい場合は、遺言者自身が保管の「撤回」手続きを行って原本を返還してもらう必要があります。なお、複数の遺言が存在すると解釈上の混乱が生じるため、作成の運用上は撤回・返還後に新たな遺言を保管することが推奨されます(法務省による手続説明を参照)。

②今ある遺言書の一部を修正(加除訂正)する方法

すでにある遺言書の一部分だけを変更したい場合、民法で定められた厳格なルールに従うことで、修正(法律用語で「加除訂正」といいます)することも可能です。

具体的には、以下の手順を踏む必要があります。

- 変更したい箇所を二重線などで消す、または新しい文言を書き加える。

- 変更した場所の近くに「この行の〇字削除、〇字追加」など、どこをどう変更したか分かるように書き記す(付記)。

- 変更箇所の付記部分に署名し、変更箇所に印を押す必要があります(民法の方式要件)。実務上は末尾に押した印と同一の印鑑を用いるなど訂正の一貫性を示すことが望ましいですが、法律文では「同一であること」を明文で要件化していないため、印鑑の扱いは専門家と確認してください。

しかし、この方法はルールが非常に複雑で、一つでも手順を間違えると、修正した部分が無効になるだけでなく、最悪の場合、遺言書全体が無効と判断されるリスクがあります。そのため、私たちはこの方法を積極的にはおすすめしていません。少しの手間を惜しんだ結果、ご自身の最後の想いが実現できなくなっては本末転倒です。よほどの事情がない限りは、①の「新しく全文を書き直す」方法を選びましょう。

③「前の遺言を撤回する」と明記した遺言書を新たに作る方法

遺言の内容は特に変えず、単に「遺言の存在そのものをなかったことにしたい」という場合に有効な方法です。具体的には、以下のような内容の新しい遺言書を作成します。

【文例】

遺言書

私、〇〇〇〇は、令和〇年〇月〇日付で作成した自筆証書遺言を、全部撤回する。

令和〇年〇月〇日

住所 神奈川県川崎市川崎区〇〇町〇丁目〇番〇号

氏名 猪狩 佳亮 ㊞

このように、「以前作成した遺言を撤回する」という意思だけを記した新しい遺言書を作成することで、前の遺言の効力を失わせることができます。

【司法書士の実例】費用と手間を抑えたい方の書き換え相談

いがり綜合事務所(所在地:神奈川県川崎市川崎区宮前町12番14号 シャンボール川崎505号)の司法書士 猪狩 佳亮(神奈川県司法書士会所属)は、日々多くの相続に関するご相談をお受けしています。ここでは、実際にあった遺言書の書き換えに関するご相談事例を通じて、専門家がどのように皆様のお気持ちに寄り添い、最適な解決策をご提案するのかをご紹介します。

遺贈相手の逝去に伴う書き換えのご相談

ある日、5年ほど前に遺言書の作成をお手伝いしたA子さんから、一本のお電話がありました。

「先生、実は遺言書で財産を渡すことにしていた相手が、私より先に亡くなってしまって…。遺言書を書き換えたいんです」

A子さんは5年前、公証役場で作成する公正証書遺言は手数料がかかるという理由から、ご自身で書く自筆証書遺言を選ばれ、その内容について当事務所がサポートさせていただいた経緯がありました。もちろん、その際には自筆証書と公正証書それぞれのメリット・デメリットを丁寧にご説明し、ご納得の上での選択でした。

しかし、遺言書に書かれた方が先に亡くなってしまうという、予期せぬ事態が発生してしまったのです。このままでは、A子さんの大切な財産の行き先が、意図しないものになってしまいます。すぐにでも書き換える必要がありました。

ご希望に寄り添った「一部撤回」という選択肢のご提案

A子さんのご希望は、今回も費用を抑えられる自筆証書で作成したい、というものでした。そして、もう一つ、隠れたご希望がありました。それは「なるべく文字をたくさん書くのは避けたい」ということです。

遺言書を全文書き直すのが最も確実な方法であることは間違いありません。しかし、A子さんの遺言書はそれなりの分量があり、全文を改めて手書きするのは、ご高齢のA子さんにとって大きな負担(荷が重い)であることは明らかでした。

そこで私たちは、A子さんの「費用と手間を抑えたい」というお気持ちに最大限寄り添う形で、別の方法をご提案しました。

「A子さん、全文を書き直さなくても、問題となっている部分だけを無効にして、そこだけ新しく書き直す方法もありますよ」

具体的には、「令和〇年〇月〇日に作成した遺言のうち、亡くなった方に関する第▲条は撤回し、その部分は、新しく次のとおり遺言します」という内容の、短い遺言書を新たに作成する方法です。これならば、A子さんの心身のご負担を最小限に抑えつつ、法的に有効な形でご希望を叶えることができます。

ただ手続きを代行するだけでなく、お一人おひとりの状況や想いを深く理解し、最善の道筋を一緒に見つけ出す。それが、私たちの仕事の信条です。

【最善策】そもそも書き換えが不要な遺言書の作り方

今回のA子さんの事例は、無事に解決へと向かいましたが、実はもっと良い方法があります。それは、そもそも「書き換える必要のない遺言書」を最初から作っておくことです。

将来起こりうる様々な可能性をあらかじめ予測し、それに対応できるような内容を盛り込んでおくのです。これを「予備的遺言」といいます。

例えば、先ほどのA子さんのケースであれば、最初の遺言書に次のような一文を加えておけば、今回のような書き換えは不要でした。

【予備的遺言の記載例】

「〇〇の不動産は、長男の〇〇に相続させる。もし、遺言者より先に長男〇〇が死亡していた場合は、その長男の子である△△に相続させる。」

このように、「もし〇〇が先に亡くなっていたら、次は△△に」というように、第二、第三の選択肢をあらかじめ指定しておくのです。これにより、ご自身の身に万が一のことがあっても、財産が意図しない人に渡ってしまう事態を防ぐことができます。

実は5年前、A子さんにもこの方法をご提案していました。しかし、「たくさん文字を書くのはいやだ」というご希望があり、当時は相続人や受贈者が全員ご存命であることを前提とした、最低限の内容の遺言書を作成するに至ったという背景がありました。

将来の書き換えの手間やリスク、そして何よりご自身の想いを確実に実現するためにも、最初の遺言書作成の段階で、ぜひ専門家にご相談いただくことを強くお勧めします。

当事務所の遺言書作成業務についてもご覧ください。

書き換えで失敗しないための重要チェックポイント

最後に、自筆証書遺言を書き換える際に、多くの方が疑問に思われたり、失敗しがちだったりするポイントをQ&A形式で解説します。

法務局に預けている遺言書の書き換え手続きは?

自筆証書遺言書保管制度を利用している遺言書の内容を書き換えたい場合、まずは保管の申請を「撤回」する手続きが必要です。撤回手続きを行うと、預けていた遺言書の原本が返却されます。

その後、新しい内容の遺言書を作成し、改めて保管の申請を行う、という流れになります。

なお、遺言書の内容ではなく、ご自身の住所や本籍、受遺者等の氏名・住所が変わっただけの場合は、内容を書き換える必要はなく、「変更の届出」という手続きで対応できます。ご自身の状況がどちらに当たるか、事前に法務局に確認するとよいでしょう。

参考:保管申請の撤回や変更届出について:東京法務局 – 法務省

古い遺言と新しい遺言、どちらが有効になる?

ご自宅から複数の遺言書が見つかった場合、どちらが有効になるのでしょうか。このルールは非常に明確です。

原則として、「日付が最も新しい遺言書」が有効になります。

これは、遺言書の種類(自筆証書遺言か、公正証書遺言か)に関係ありません。例えば、5年前に公正証書遺言を作り、1年前に自筆証書遺言を作っていた場合、日付の新しい自筆証書遺言の内容が優先されます。「公正証書の方が格上」といったことは一切ありません。

また、古い遺言書と新しい遺言書の内容が部分的に矛盾(抵触)する場合は、その矛盾する部分についてのみ、新しい遺言書の内容が有効となり、矛盾しない部分は古い遺言書も有効なまま残ります。しかし、このような状態は解釈を巡るトラブルの原因になりやすいため、やはり全文を書き直すのが最も安全です。

認知症になると書き換えはできない?

遺言書を作成したり、書き換えたりするためには、「遺言能力」が必要です。遺言能力とは、ご自身の行う遺言という行為がどのような結果を生むのかを、正しく理解・判断できる能力のことを指します。

もし認知症が進行し、この遺言能力がないと判断される状態で遺言書を書き換えた場合、その遺言書は後から「無効」であると主張される可能性が非常に高くなります。

「認知症の診断を受けた=即、遺言能力がない」というわけではありませんが、将来の紛争リスクを考えると、判断能力に少しでも不安を感じ始めたら、お早めに行動することが重要です。

具体的には、医師に判断能力に関する診断書を作成してもらった上で、公証人と証人の前で意思確認を行う「公正証書遺言」で作成し直すといった対策が有効です。これにより、遺言書を作成した時点では確かに遺言能力があった、という強力な証拠を残すことができます。

まとめ|遺言書の書き換えは専門家への相談が安心です

今回は、自筆証書遺言の書き換え方法について解説しました。

大切なポイントをもう一度振り返ってみましょう。

- 自筆証書遺言はいつでも書き換えが可能。

- 最も安全で確実な方法は、新しく「全文を書き直す」こと。

- 一部修正はルールが厳格でリスクが高いため、避けた方が無難。

- 複数の遺言書がある場合、日付が最も新しいものが優先される。

- 将来の書き換えを防ぐ「予備的遺言」を盛り込むのが最善策。

- 判断能力に不安がある場合は、早めに専門家へ相談することが重要。

ご自身で遺言書を書き換えることは可能ですが、見てきたように、守るべきルールや注意すべき点が数多く存在します。せっかくの想いを込めて書いた遺言書が、小さなミスで無効になってしまっては、悔やんでも悔やみきれません。

少しでもご不安な点があれば、私たち相続の専門家である司法書士にご相談ください。いがり綜合事務所(所在地:神奈川県川崎市川崎区宮前町12番14号 シャンボール川崎505号、司法書士 猪狩 佳亮、神奈川県司法書士会所属)では、初回のご相談(個人のご相談者様を対象とした事務所でのご面談)は無料でお受けしており、平日夜間や土日祝日のご相談にも柔軟に対応しております。

あなたの最後の想いを、最も確実で安心できる形で残すお手伝いをさせていただきます。どうぞお一人で悩まず、お気軽にご連絡ください。

司法書士・行政書士・社会保険労務士いがり綜合事務所の司法書士 猪狩 佳亮(いがり よしあき)です。神奈川県川崎市で生まれ育ち、現在は遺言や相続のご相談を中心に、地域の皆さまの安心につながるお手伝いをしています。8年の会社員経験を経て司法書士となり、これまで年間100件を超える相続案件に対応。実務書の執筆や研修の講師としても活動しています。どんなご相談も丁寧に伺いますので、気軽にお声がけください。

法定相続情報一覧図を自分で作る方法|失敗しないための注意点

法定相続情報一覧図とは?相続手続きが楽になる便利な書類

ご家族が亡くなられた後、預貯金の解約や不動産の名義変更(相続登記)など、さまざまな相続手続きが必要になります。これらの手続きでは、亡くなられた方(被相続人)が誰で、相続人が誰なのかを公的に証明しなければなりません。

その証明のために、これまでは亡くなられた方の出生から死亡までの連続した戸籍謄本や、相続人全員の戸籍謄本など、大量の書類の束を各手続き先(銀行、証券会社、法務局など)へその都度提出する必要がありました。

法定相続情報一覧図は、この煩雑な手続きを解消するために法務局が発行してくれる公的な書類です。戸籍謄本一式の内容を一枚の図にまとめ、法務局がその内容を証明してくれるもので、以下のような大きなメリットがあります。

- メリット1:戸籍謄本の束を何度も提出する手間が省ける

一度、法定相続情報一覧図の写しを取得すれば、それが戸籍謄本一式の代わりになります。分厚い戸籍の束を何度もコピーしたり、金融機関ごとに提出して返却を待ったりする必要がなくなります。 - メリット2:複数の相続手続きを同時に進められる

法務局では写しの交付手数料は原則不要で、複数通の交付を受けることができます。そのため、銀行Aでの手続きと、証券会社Bでの手続き、法務局での不動産名義変更などを同時に並行して進めることができ、相続手続き全体にかかる時間を大幅に短縮できます。

このように、法定相続情報一覧図は、相続手続きをスムーズに進めるための非常に便利な制度です。費用を抑えたいという思いから、ご自身で作成に挑戦される方もいらっしゃいます。具体的な作成手順について川崎市で相続を専門的に扱う「いがり円満相続相談室」の司法書士が丁寧に解説します。

【3ステップ】法定相続情報一覧図を自分で作成する全手順

法定相続情報一覧図をご自身で作成し、交付を受けるまでの流れは、大きく分けて3つのステップになります。ここでは、その手順の全体像を確認していきましょう。

ステップ1:必要書類を収集する

まず、一覧図を作成し、法務局に申し出るために必要な書類を集めます。これが最初の関門であり、最も時間と手間がかかる部分です。

| 書類の種類 | 取得場所 |

|---|---|

| 亡くなられた方(被相続人)の出生から死亡までの連続した戸籍(除籍)謄本 | 本籍地の市区町村役場 |

| 亡くなられた方(被相続人)の住民票の除票(または戸籍の附票) | 最後の住所地の市区町村役場 |

| 相続人全員の戸籍謄本または抄本(被相続人の死亡日以降に取得) | 各相続人の本籍地の市区町村役場 |

| 申出人(相続人の代表者)の氏名・住所を確認できる公的書類(運転免許証のコピー、マイナンバーカードのコピーなど) | – |

ステップ2:法定相続情報一覧図を作成する

必要書類が揃ったら、それらの情報をもとに法定相続情報一覧図を作成します。作成にあたっては、以下の点に注意しましょう。

- 用紙:A4サイズの白い紙を使用します。

- 記載事項:被相続人の氏名、最後の住所、生年月日、死亡年月日、そして各相続人の氏名、生年月日、続柄などを正確に記載します。

- 様式:法務局のウェブサイトに主な法定相続情報一覧図の様式及び記載例 – 法務局が掲載されていますので、ご自身のケースに近いものを参考にすると良いでしょう。

パソコンで作成するのが一般的ですが、手書きでの作成も認められています。ただし、誰が読んでも明確に判読できる丁寧な字で書くことが重要です。

ステップ3:申出書を記入し法務局へ提出・交付

一覧図が完成したら、「申出書」を作成し、ステップ1で集めた戸籍謄本一式などと一緒に管轄の法務局へ提出します。提出先は、以下のいずれかの法務局から選ぶことができます。

- 亡くなられた方の本籍地(死亡時)

- 亡くなられた方の最後の住所地

- 申出人の住所地

- 亡くなられた方名義の不動産の所在地

提出は窓口への持参のほか、郵送でも可能です。書類に不備がなければ通常は数日〜数週間で交付されることが多いですが、所要日数は管轄の法務局により異なるため、事前にご確認いただくことをお勧めします。

要注意!自分で作成する際に間違いやすい5つの落とし穴

一見すると、手順通りに進めれば作成できそうに思える法定相続情報一覧図ですが、実は一般の方が作成すると、細かいルール違反で法務局から修正を求められる(「補正」といいます)ケースが少なくありません。ここでは、特に間違いやすい5つの「落とし穴」をご紹介します。

①住所の記載ミス(「1-2-3」のような略記はNG)

一覧図に記載する住所は、必ず住民票や戸籍の附票に書かれている通りに、一字一句正確に記載しなければなりません。

例えば、住民票の記載が「川崎市川崎区宮前町12番14号」であれば、その通りに書く必要があります。「12-14」のようにハイフンを使って省略することは認められません。こうした細かいミスが、補正の対象となる代表的な例です。

②氏名の外字・旧字体の見落とし

お名前の漢字にも注意が必要です。戸籍謄本に記載されている氏名が、普段使っている漢字と少し違う旧字体や外字(例:「髙(はしごだか)」、「﨑(たつさき)」、「邉」など)である場合は、戸籍の通りに記載しなければなりません。

パソコンでは簡単に出てこない文字もあり、見落としたり、似た別の漢字に誤変換してしまったりしがちです。これも、厳格な本人確認が求められる相続手続きにおいては、重大なミスとなります。

③決められた余白スペースの不足

作成する一覧図には、法務局が認証文を記載するためのスペースを確保しておくというルールがあります。法務局が認証文を記載するための余白を確保してください(詳細は管轄の法務局または法務局の記載例をご参照ください)。

このルールを知らずに、文字や線をギリギリまで記載してしまうと、それだけで作り直しを指示されてしまいます。専門家でなければ見落としてしまいがちな、細かい規定の一つです。

④添付書類の漏れ(特に住民票の除票)

「戸籍は全部集めた」と安心していると、意外な書類の添付漏れで手続きが止まってしまうことがあります。特に多いのが、亡くなられた方の「最後の住所」を証明するための住民票の除票(または戸籍の附票)の添付忘れです。

一覧図には最後の住所を記載する必要があるため、それを公的に証明する書類がなければ、法務局は受け付けてくれません。必要書類が一つでも欠けていると、また役所に取りに行く手間が増えてしまいます。

⑤読みにくい手書き文字によるトラブル

手書きでの作成は可能ですが、その文字が読みにくい場合、トラブルの原因となる可能性があります。法務局の担当者が内容を確認するのに時間がかかったり、補正を求められたりするかもしれません。

さらに、無事に法務局の認証が受けられたとしても、その後の提出先である銀行などの金融機関で「文字が判読しづらい」という理由で受理を断られるリスクも考えられます。後の手続きで余計な心配をしないためにも、作成する書類は誰が見ても明確に判読できるレベルが求められます。

書類の不備・補正が相続手続き全体を遅らせる最大の原因に

「たかが書類のミス」と軽く考えてはいけません。法定相続情報一覧図の作成で不備があると、相続手続き全体に深刻な影響を及ぼす可能性があります。

法務局から補正の指示を受けると、郵送でのやり取りや、場合によっては平日の日中に法務局へ出向いて修正対応をする必要が出てきます。その間、当然ながら一覧図の交付はされません。

そして、一覧図が手に入らないということは、それを使って進めるはずだった預貯金の解約、株式の名義変更、不動産の相続登記といった、すべての相続手続きがストップしてしまうことを意味します。

相続税の申告期限が迫っている場合など、手続きの遅れが致命的になるケースも考えられます。たった一つの記載ミスや書類の添付漏れが、大切な相続手続き全体のスケジュールを狂わせてしまう最大の原因になり得るのです。

【専門家からの視点】ご自身での作成には思わぬ「時間」というコストがかかります

以前、ご相談にいらっしゃった方で、相続財産の種類が多く、ご自身で戸籍を集め、法定相続情報一覧図も作成された方がいらっしゃいました。拝見したところ、残念ながらそのまま提出すれば確実に補正(修正)が入るであろう内容でした。

「補正になると、法務局に何度も足を運ぶことになるかもしれません。その時間がかかると、銀行や証券会社での手続きも全部遅れてしまいますよ」とお伝えしたところ、そのリスクをご理解いただけました。

結果として、当事務所で作成を代行させていただくことになりました。このケースのように、ご自身で頑張って書類を作成しても、一つのミスでかえって時間や手間がかかってしまうことは少なくありません。専門家は、こうした落とし穴を熟知しているため、最初から正確でスムーズな手続きを実現できるのです。

専門家へ依頼するメリットと司法書士の作成代行費用

もし、ここまで読んで「自分でやるのは少し不安だな…」「平日に何度も役所や法務局に行くのは難しい」と感じられたなら、専門家である司法書士への依頼を検討してみてはいかがでしょうか。

司法書士に依頼するメリットは、何よりも「正確性」と「スピード」、そして「手間からの解放」です。

- 戸籍謄本などの必要書類の収集から代行可能

- 法務局のルールに沿った正確な一覧図を作成

- 法務局への申出・交付手続きもすべてお任せ

- 原則として、お客様が役所や法務局へ行く必要はありませんが、ご本人様確認等のため、ご協力をお願いする場合がございます。

「でも、専門家に頼むと費用が高いのでは?」とご心配されるかもしれません。一般的に、司法書士に法定相続情報一覧図の作成を依頼した場合の報酬相場は3万円〜5万円程度(戸籍収集の実費は別途)です。

その点、当事務所では、法定相続情報一覧図の作成代行を 11,000円(税込)から承っております(※一覧図の作成代行のみの報酬です。戸籍謄本等の取得実費や、他の手続きをご依頼いただく場合の費用は別途必要となります)。もちろん、戸籍謄本などの必要書類の取得も併せてご依頼いただけます。

ご自身で慣れない作業に時間を費やし、ストレスを感じることを考えれば、専門家に任せることは、時間的にも精神的にも、そして結果的には費用的にもメリットが大きい選択肢と言えるかもしれません。

川崎・横浜で法定相続情報一覧図の作成なら当事務所へ

私たち、いがり綜合事務所は、相続分野に特に力を入れており、神奈川県川崎市・横浜市を中心に、これまで年間100件を超える相続手続き(※)をサポートしてきた司法書士事務所です。(※この実績は当事務所の内部記録に基づきます。)

法定相続情報一覧図の作成はもちろんのこと、その後の預貯金や株式の解約・名義変更、不動産の相続登記まで、煩雑な相続手続きをワンストップで代行する相続手続きの内容(遺産整理業務)を得意としております。

「自分の場合は一覧図を作った方がいいの?」

「戸籍集めから全部お願いしたい」

「費用が総額でいくらかかるか知りたい」

このようなご不安やご質問がございましたら、どうぞお気軽にご相談ください。代表司法書士である私、猪狩(神奈川県司法書士会所属)が、最初から最後まで責任をもって、あなたのお悩みにていねいに寄り添います。

まずは、無料相談をご利用いただき、あなたのお話をお聞かせください。円満な相続の実現に向けて、私たちが全力でサポートいたします。

司法書士・行政書士・社会保険労務士いがり綜合事務所の司法書士 猪狩 佳亮(いがり よしあき)です。神奈川県川崎市で生まれ育ち、現在は遺言や相続のご相談を中心に、地域の皆さまの安心につながるお手伝いをしています。8年の会社員経験を経て司法書士となり、これまで年間100件を超える相続案件に対応。実務書の執筆や研修の講師としても活動しています。どんなご相談も丁寧に伺いますので、気軽にお声がけください。

戸籍謄本の広域交付制度とは?相続手続きでの使い方と注意点

相続の戸籍集めが楽に!広域交付制度をご存知ですか?

ご家族が亡くなられて相続の手続きを進めようとするとき、多くの方が最初に直面するのが「戸籍謄本(こせきとうほん)を集める」という作業です。「亡くなった方の出生から死亡までの戸籍が必要ですよ」と聞いて、途方に暮れてしまう方も少なくありません。

「本籍地が遠くて、どうやって請求すればいいんだろう…」

「結婚や転籍で本籍地が何度も変わっているみたいで、追いかけるのが大変そう…」

「一体、何通の戸籍を集めればいいのか見当もつかない…」

こうした戸籍集めの煩雑さは、相続手続きにおける大きな負担の一つでした。しかし、ご安心ください。2024年3月1日から始まった「戸籍の広域交付制度」によって、この戸籍集めがぐっと楽になりました。この記事では、相続手続きの専門家である司法書士が、この便利な新制度の使い方と注意点を分かりやすく解説していきます。

【司法書士の現場から】戸籍集めで多くの方が悩むこと

私たち司法書士が相続のご相談をお受けする中で、戸籍について多くの方がつまずかれるポイントがあります。

まず、「相続手続きには、亡くなった方の出生から死亡までの連続した戸籍謄本がすべて必要」という点です。亡くなった時点の戸籍(除籍謄本)だけでは、法律上の相続人が誰であるかを確定できないため、生まれてから亡くなるまでのすべての戸籍を遡って集める必要があるのです。中には、昔の縦書きで書かれた手書きの戸籍も含まれます。

さらに、多くの方は人生の中で結婚などを機に本籍地が変わります。例えば、北海道の札幌市で生まれ、結婚して神奈川県の横浜市に本籍を移し、その後さらに川崎市に転籍して亡くなられた、というケース。この場合、これまでは札幌市、横浜市、川崎市のそれぞれの役所に対して、個別に郵送などで請求手続きをしなければなりませんでした。これは本当に手間と時間がかかる作業でした。

戸籍の広域交付制度で何が変わったのか?

そこで登場したのが「戸籍の広域交付制度」です。この制度の最大のポイントは、「最寄りの市区町村の窓口で、他の市区町村が管理する戸籍謄本もまとめて請求できる」ようになったことです。

先ほどの例で言えば、お住まいの近くの役所の窓口に行くだけで、札幌市、横浜市、川崎市のすべての戸籍を一度に請求できるようになったのです。これにより、相続手続きで必要となる「出生から死亡まで」の戸籍集めが、原則として1か所の役場で完結できるようになりました。郵送でのやり取りにかかる時間や手間が大幅に削減され、手続きの負担が劇的に軽くなった、画期的な制度と言えるでしょう。

【自分でやってみよう】広域交付制度を利用する手順とメリット

「それなら自分で戸籍を集めてみようかな」と思われた方もいらっしゃるでしょう。ここでは、実際に広域交付制度を利用するための具体的な手順と、ご自身で手続きをされるメリットについて解説します。

請求できる人と必要なものリスト

まず、誰でもこの制度を利用できるわけではない点に注意が必要です。広域交付制度を使って戸籍を請求できるのは、以下の範囲の方に限られます。

- 本人

- 配偶者

- 父母、祖父母など(直系尊属)

- 子、孫など(直系卑属)

相続手続きで言えば、亡くなった方(被相続人)のお子さんや親御さんであれば、この制度を利用して被相続人の戸籍を集めることができます。広域交付制度では本人・配偶者・直系尊属・直系卑属のみが窓口請求の対象です。兄弟姉妹や甥姪は広域交付の本人請求の対象外ですが、正当な理由に基づく第三者請求や、司法書士等による職務上請求の制度が別にあるため、個別の事情によっては別途請求可能な場合があります。具体的な可否は事案により異なるため、事前に確認してください。この点は後ほど詳しく解説します。

次に、役所の窓口へ行く際に必要なものです。忘れると手続きができませんので、事前にしっかり準備しましょう。

【窓口での必要書類チェックリスト】

- 顔写真付きの身分証明書

(例:運転免許証、マイナンバーカード、パスポートなど)

※官公署が発行した顔写真付きのものに限られます。健康保険証や年金手帳など、顔写真のないものは認められないためご注意ください。 - 手数料

窓口手数料は多くの市区町村で戸籍謄本が1通450円、除籍謄本・改製原戸籍が1通750円の例が多く見られますが、自治体により異なる場合があります。事前に請求先の市区町村の手数料を確認してください。何通取得することになるか分からない場合もあるので、少し多めに現金を持って行くと安心です。

請求する際は、窓口で「亡くなった〇〇(氏名、生年月日、最後の本籍地・筆頭者)の、出生から死亡までの一連の戸籍をお願いします」と伝えれば、職員の方が対応してくれます。

参考:戸籍法の一部を改正する法律について(令和6年3月1日施行)

費用を抑え、手続きをスムーズに進める大きなメリット

ご自身で戸籍を取得する最大のメリットは、何と言っても専門家への依頼費用を節約できることです。戸籍収集は司法書士などの専門家にも依頼できますが、当然ながら報酬が発生します。広域交付制度を使えば、ご自身で比較的簡単に集められるようになったため、その分の費用を抑えることができます。

また、事前に戸籍一式をご自身で揃えてから専門家に相談すると、その後の手続きが非常にスムーズに進みます。相続人の確定がすぐにでき、財産調査や遺産分割協議書の作成といった次のステップに素早く移れるため、結果的に相続手続き全体の時間短縮にも繋がります。

特に、亡くなった方がご自身の親御さんである場合などは、この制度のメリットを最大限に活かせます。とても便利になりましたので、ぜひ利用を検討してみてはいかがでしょうか。

要注意!広域交付制度が使えない3つのケース

非常に便利な広域交付制度ですが、万能ではありません。残念ながら「このケースでは使えない」という注意点も存在します。役所に行ってから「できなかった…」とがっかりしないためにも、事前にしっかりと確認しておきましょう。

ケース1:兄弟姉妹・甥姪の戸籍は取得できない

最も重要な注意点がこちらです。亡くなった方にお子さんがおらず、ご両親もすでに他界している場合、相続人は兄弟姉妹や、先に亡くなった兄弟姉妹の子(甥・姪)になります。

しかし、先ほど説明した通り、広域交付制度を請求できるのは「直系」の親族などに限られます。兄弟姉妹や甥・姪は「傍系(ぼうけい)」の親族にあたるため、亡くなった兄弟(叔父・叔母)の戸籍を広域交付制度で取得することはできません。

この場合は、従来通り、それぞれの戸籍が保管されている本籍地の役所へ個別に請求する必要があります。これが、兄弟姉妹が相続人になるケースで戸籍集めが特に大変だと言われる大きな理由の一つです。

ケース2:郵送や代理人による請求はできない

広域交付制度は、なりすましなどを防ぐため、窓口での厳格な本人確認が必須とされています。そのため、以下の方法は認められていません。

- 郵送での請求

- 代理人(家族や知人など)による請求

「平日は仕事で役所に行く時間がない…」という方もいらっしゃるかと思いますが、必ず請求できるご本人が、顔写真付きの身分証明書を持って窓口に出向く必要があります。また、司法書士等の職務上請求(特定事務受任者による第三者請求)の取扱いについては、戸籍法上の規定があり、広域交付制度の運用や自治体ごとの取扱いにより異なります。職務上請求の可否・手続は事前に請求先の市区町村や法務局へ確認してください。

ケース3:一部の古い戸籍(コンピュータ化されていない戸籍)

現在、多くの市区町村で戸籍はコンピュータで管理されていますが、それ以前は紙の戸籍簿に手書きで記録されていました。相続手続きでは出生まで戸籍を遡るため、こうしたコンピュータ化される前の古い戸籍(改製原戸籍など)が必要になることがよくあります。

一部の市区町村では、このコンピュータ化されていない戸籍が広域交付の対象外となっている場合があります。その場合は、対象外となった戸籍だけ、本籍地の役所に直接請求しなければなりません。とはいえ、取得できる戸籍だけでもまとめて取れるメリットは大きいので、まずは最寄りの窓口で相談してみるのが良いでしょう。

【専門家が解説】戸籍集め、自分でやる?専門家に任せる?

ここまで広域交付制度のメリットと注意点を解説してきました。それを踏まえて、「自分の場合は、自分でやるべきか、それとも専門家に任せるべきか」を判断する基準を、専門家の視点からお伝えします。

「親の相続」なら、まずは自分で挑戦してみましょう

亡くなった方がご自身の親御さんや祖父母、あるいはお子さんといった「直系の親族」である場合は、広域交付制度のメリットを最大限に活用できます。

請求者であるご自身が制度の対象者となりますので、最寄りの役所の窓口へ行けば、まとめて戸籍を取得できる可能性が高いです。費用を抑えられ、手続きも比較的シンプルですので、まずはご自身で挑戦してみることを強くおすすめします。

「兄弟姉妹の相続」は司法書士への依頼がおすすめです

一方で、亡くなったのがご自身の兄弟姉妹である場合は、状況が大きく異なります。

先ほど解説した通り、このケースでは広域交付制度を利用できません。それだけでなく、集めなければならない戸籍の範囲が格段に広がるのです。

【兄弟姉妹相続で必要になる戸籍の例】

- 亡くなった方(被相続人)の出生から死亡までの戸籍

- 亡くなった方の両親(父・母)それぞれの出生から死亡までの戸籍

- (すでに亡くなっている兄弟姉妹がいる場合)その方の出生から死亡までの戸籍

このように、関係者の本籍地を一つひとつ追いかけ、全国の役所に何度も請求を繰り返す必要があり、その手間と時間は計り知れません。相続人の中に一人でも連絡の取れない方がいると、さらに手続きは複雑になります。

こうした煩雑な作業は、時間と労力を節約するためにも、戸籍収集と相続手続きの専門家である司法書士に任せるのが賢明な選択と言えるでしょう。私たちにご依頼いただければ、必要な戸籍を正確かつスピーディーに収集し、その後の相続手続きまで一貫してサポートいたします。

もし、ご自身のケースで戸籍の集め方が分からなかったり、手続きが大変だと感じたりした際には、どうぞお気軽に当事務所にご相談ください。ご相談を承ります。

事務所名:司法書士・行政書士・社会保険労務士いがり綜合事務所

所在地:神奈川県川崎市川崎区宮前町12番14号 シャンボール川崎505号

担当:司法書士 猪狩 佳亮(神奈川県司法書士会所属)

※ご相談内容によっては、お力になれない場合もございます。あらかじめご了承ください。

まとめ:広域交付制度を上手に活用し、円満な相続準備を

今回は、2024年3月から始まった新しい「戸籍の広域交付制度」について解説しました。

この制度は、相続手続きにおける戸籍集めの負担を大きく減らしてくれる、とても便利な仕組みです。特に、亡くなった方がご自身の親御さんである場合など、直系の親族の相続では大きな力を発揮します。

ただし、兄弟姉e妹が相続人になるケースでは利用できないなど、いくつかの注意点も存在します。大切なのは、ご自身の状況を正しく理解し、制度を上手に活用することです。

もし、ご自身で手続きを進める中で「やっぱり難しい」「時間がない」と感じたら、一人で抱え込まないでください。私たちのような相続の専門家は、あなたの不安な心に寄り添い、円満な相続を実現するためのお手伝いをするためにいます。どんな些細なことでも構いませんので、いつでもお気軽にご相談いただければ幸いです。

司法書士・行政書士・社会保険労務士いがり綜合事務所の司法書士 猪狩 佳亮(いがり よしあき)です。神奈川県川崎市で生まれ育ち、現在は遺言や相続のご相談を中心に、地域の皆さまの安心につながるお手伝いをしています。8年の会社員経験を経て司法書士となり、これまで年間100件を超える相続案件に対応。実務書の執筆や研修の講師としても活動しています。どんなご相談も丁寧に伺いますので、気軽にお声がけください。

アパートオーナーの認知症・相続対策|民事信託の活用事例

【事例】父はアパートオーナー。認知症になったらどうなるの?

「最近、父の物忘れがちょっと気になるんです。父は川崎市内でアパートを経営しているのですが、もし認知症になってしまったら、あのアパートはどうなってしまうのでしょうか…」

先日、事務所の無料相談にいらっしゃった40代の男性(Aさん)は、深刻な表情でそう切り出しました。お父様はアパート経営一筋で、Aさん自身もいずれは長男として引き継ぐことを漠然と考えていたそうです。

「大規模な修繕もそろそろ考えないといけない時期ですし、空室も出てきています。父が元気なうちはいいですが、判断能力がなくなってしまったら、息子である私が代わりに契約手続きをしたりできるものなのでしょうか?」

Aさんのお話は、多くのアパートオーナー様とそのご家族が抱える、切実な悩みを象徴しています。

ご相談のポイント

- ✔ 高齢のお父様がアパートを経営している。

- ✔ 将来、認知症になった場合の経営の停滞が心配。

- ✔ 経営は長男に任せ、いずれはアパートも長男に継がせたい。

- ✔ 妹(長女)との間で揉め事が起きないよう、公平な相続も実現したい。

- ✔ 裁判所が関与する成年後見制度は、できれば避けたい。

「もし父が認知症になったら、アパート経営は止まってしまうのでしょうか?そうなると、家賃収入が途絶えるだけでなく、資産価値もどんどん下がってしまいそうで…」

Aさんの不安は、決して大げさなものではありません。対策を講じていない場合、オーナー様の判断能力の低下は、アパート経営そのものの「凍結」に繋がる可能性があるのです。

この記事では、Aさんのようなお悩みをお持ちの方へ、なぜ経営が凍結してしまうのか、そしてその有効な対策の一つである「民事信託(家族信託)」を活用して、どのように大切な資産と家族の未来を守れるのかを、実際の解決事例に沿って分かりやすく解説していきます。

オーナーが認知症になるとアパート経営が「凍結」する理由

なぜ、オーナー様が認知症になるとアパート経営が「凍結」してしまうのでしょうか。それは、アパート経営に関わる多くの行為が「法律行為」にあたり、それを行うには本人の明確な「意思能力」が必要だと法律で定められているからです。

認知症などにより意思能力が失われると、たとえご家族であっても、本人に代わって法律行為を行うことは原則としてできません。これが「資産凍結」の正体です。

大規模修繕や売却など、あらゆる契約行為がストップ

アパート経営は、日々の家賃管理だけでなく、様々な契約行為の連続です。オーナー様の判断能力が失われると、以下のような業務がすべてストップしてしまいます。

- 新規の賃貸借契約:新しい入居者を迎えることができません。

- 既存契約の更新・解除:家賃滞納者への対応も難しくなります。

- 大規模修繕やリフォームの契約:建物の老朽化に対応できず、資産価値が下落します。

- 管理会社との契約:新たな管理会社を探したり、契約内容を見直したりできません。

- アパートの売却や建て替え:より有利な資産活用への転換が不可能になります。

- 火災保険などの損害保険契約:万が一の際の備えもできなくなります。

- アパートローンに関する手続き:金融機関との借り換え交渉なども行えません。

結果として、空室は増え、建物は傷み、家賃収入は減っていく…という負のスパイラルに陥ってしまうのです。

「法定後見制度」では柔軟な経営判断が難しい現実

「認知症になったら、成年後見制度を使えばいいのでは?」と考える方もいらっしゃるかもしれません。確かに、判断能力が失われた後にとれる唯一の法的な手段が「法定後見制度」です。

しかし、この制度はあくまで「ご本人の財産を現状のまま守る」ことを最優先の目的としています。家庭裁判所が選んだ後見人が、本人の財産を管理するため、ご家族の意向がそのまま反映されるとは限りません。

特にアパート経営においては、以下のような大きな壁にぶつかります。

- 積極的な投資ができない:相続税対策のための生前贈与や、収益性向上のための大規模修繕・建て替えといった「リスクを伴う積極的な資産活用」は、本人の財産を減らす可能性があるため、裁判所の許可が下りにくいのが実情です。

- 柔軟な判断が難しい:後見人はすべての財産収支を裁判所に報告する義務があり、一つひとつの判断に時間がかかります。スピーディーな経営判断が求められる賃貸経営には、なじみにくい側面があります。

- 家族が後見人になれるとは限らない:財産額が大きい場合など、司法書士や弁護士といった専門家が後見人に選ばれるケースも多く、その場合は専門家への報酬が継続的に発生します。

つまり、法定後見制度は「守り」の制度であり、アパート経営のような「攻め」の資産活用を継続していくには、不向きな場合が多いのです。だからこそ、判断能力がある「元気なうち」に対策を講じておくことが何よりも大切になります。

解決策は民事信託(家族信託)|仕組みと登場人物を解説

そこで、アパートオーナー様の認知症対策として、近年注目されているのが「民事信託(家族信託)」という制度です。

難しそうに聞こえるかもしれませんが、仕組みはとてもシンプルです。一言でいえば、「元気なうちに、信頼できる家族に財産の管理・運用を託しておく契約」のこと。まるで、大切な財産の管理・運用だけを、信頼できる家族の口座に「お引越し」させるようなイメージです。

民事信託には、主に3人の登場人物がいます。

- 委託者(いたくしゃ):財産を託す人(例:お父様)

- 受託者(じゅたくしゃ):財産を託され、管理・運用する人(例:長男Aさん)

- 受益者(じゅえきしゃ):信託された財産から生じる利益(家賃収入など)を受け取る人(例:お父様)

この契約を結ぶことで、お父様(委託者)が認知症などで判断能力が低下した後も、長男Aさん(受託者)が自身の権限で、大規模修繕の契約や新規入居者との契約などをスムーズに進めることができます。

そして、アパートから得られる家賃収入は、これまで通りお父様(受益者)の生活費や介護費のために使われるため、お父様の生活が脅かされることもありません。これが、民事信託が認知症対策に有効な対策となり得る理由です。

【解決事例】民事信託で認知症と相続、二つの不安を解消

それでは、冒頭のAさんのケースは、民事信託を使ってどのように解決できたのでしょうか。当事務所では、民事信託と公正証書遺言を組み合わせることで、Aさんご家族が抱えていた「生前の認知症対策」と「将来の相続対策」という二つの大きな不安を、同時に解消するご提案をしました。

アパート経営は長男へ。贈与税をかけずに管理権を移す

まず、お父様を「委託者」、長男Aさんを「受託者」、そしてお父様を「受益者」とする民事信託契約を結びました。そして、信託する財産(信託財産)としてアパートを指定し、法務局で所有権の名義について信託の登記手続きを行いました。この登記により、名義は「受託者 長男A」となり、信託の目的などが公示されますが、登録免許税などの費用が発生します。

これにより、Aさんは信託契約で定めた権限の範囲内で、リフォームや新規賃貸契約、将来の売却など、アパート経営に関する契約行為を行えるようになりました。お父様の判断能力に左右されることなく、積極的で機動的な経営が可能になったのです。

ここで多くの方が心配されるのが税金の問題です。

「名義を息子に変えたら、贈与税がかかるのでは?」

受益者が変わらないなど一定の要件が満たされる場合には、贈与税の問題が生じにくいことがありますが、信託の設計や終了時の帰属などにより課税関係が変わるため、具体的には税理士などの税務専門家への確認が必要です。

遺言の機能も。「次の相続」まで見据えた設計

民事信託のもう一つの大きな強みは、契約内容を柔軟に設計できる点です。今回の契約書には、お父様に万が一のことがあった場合(相続発生時)の条項も盛り込みました。

具体的には、「委託者(父)の死亡によって信託は終了し、信託財産であったアパートは、長男Aさんが取得する」と定めたのです。これを「受益者連続型信託」や「帰属権利者の定め」と呼びます。

これにより、信託契約で信託終了時の帰属を定めることで遺産承継を明確にできますが、第三者への対抗要件の具備や登記手続き、他の相続人との関係によっては、別途手続きや調整が必要になることもあります。

長女へは遺言で配慮。家族全員が納得する円満相続へ

「アパートをすべて長男に継がせるとなると、長女の相続分がなくなって不公平にならないか?」

これも非常に重要なポイントです。特定の相続人に財産が偏ると、それが原因で家族間に亀裂が入ってしまうことも少なくありません。

そこで、今回は民事信託とは別に、「公正証書遺言」を作成することをご提案しました。お父様には、アパート以外の財産(預貯金などの金融資産)を長女に相続させる、という内容の遺言書をのこしていただいたのです。

このように、民事信託で事業承継の道筋をつけ、遺言書で他の相続人への配慮を行う。この二つを組み合わせることで、お父様の「長男に事業を継がせたい」という想いと、「子どもたちには平等に財産をのこしたい」という想いの両方を実現し、家族全員が納得できる円満な相続の準備を整えることができました。

民事信託と成年後見制度、どちらを選ぶべき?徹底比較

認知症への備えとして、民事信託と成年後見制度(特に、元気なうちに将来の後見人を決めておく「任意後見制度」)はよく比較されます。どちらが優れているというわけではなく、目的によって最適な選択肢は異なります。ご自身の家族に合った制度を選ぶために、それぞれの特徴を理解しておきましょう。

| 比較項目 | 民事信託 | 任意後見制度 |

|---|---|---|

| 目的 | 柔軟な財産管理・運用・承継 | 本人の財産保護・身上監護 |

| 財産管理の柔軟性 | 非常に高い(積極的な資産活用や相続対策も可能) | 低い(現状維持が原則) |

| 開始時期 | 契約締結後すぐ | 本人の判断能力低下後、家庭裁判所が監督人を選任してから |

| 身上監護 | 不可(介護契約や入院手続きはできない) | 可能(制度の主な役割の一つ) |

| 監督機関 | 原則なし(監督人を置く設計も可能) | 家庭裁判所(任意後見監督人を通じて) |

| 費用 | 初期費用(専門家への報酬)、ランニングコストは原則なし | 初期費用+監督人への継続的な報酬 |

財産の積極的な管理・承継なら「民事信託」

比較表から分かる通り、「財産をただ守るだけでなく、アパート経営のように積極的に活用し、次の世代へスムーズに引き継いでいきたい」という目的であれば、民事信託が非常に有効です。

成年後見制度では難しい、相続税対策を目的とした不動産の購入や、収益性を高めるための建て替えなども、信託契約の範囲内であれば受託者の判断で実行できます。また、二次相続(次の世代の相続)以降の承継者を指定できるなど、長期的な視点での資産承継設計が可能な点も大きなメリットです。

本人の生活・療養の支援が主目的であれば「成年後見制度」

一方で、民事信託にはできないことがあります。それが「身上監護」です。身上監護とは、本人の生活や健康、療養に関する法律行為(例:介護サービスの契約、入院手続き、要介護認定の申請など)を代理することです。

これらの手続きは、財産管理とは別の問題であり、受託者の権限には含まれません。もし、財産管理以上に、ご本人の身の回りの契約手続きのサポートが心配なのであれば、任意後見制度の利用を検討すべきでしょう。

なお、両方の制度のメリットを活かすために、民事信託と任意後見契約を併用するという万全な対策をとることも可能です。

民事信託を検討する際の注意点(デメリット)

多くのメリットがある民事信託ですが、万能ではありません。検討する際には、以下の注意点も理解しておく必要があります。

- 信頼できる受託者が必要:財産管理を任せることになるため、受託者には家族からの深い信頼と、ある程度の責任感が求められます。適任者がいない場合は利用が難しいかもしれません。

- 身上監護はできない:前述の通り、介護施設の入所契約など、本人の身体に関する法律行為は民事信託の範囲外です。

- 専門家への依頼費用がかかる:オーダーメイドの契約書作成や不動産登記など、専門的な知識が不可欠なため、司法書士などの専門家への報酬が発生します。

- 税務上の注意点がある:信託期間中に不動産を売却して利益が出た場合、他の不動産所得との損益通算ができないなど、特有の税務ルールがあります。

- 新しい制度である:比較的新しい制度のため、対応できる専門家が限られているのが現状です。

これらのデメリットを理解した上で、それでも民事信託がご家族にとって有効な選択肢なのかどうか、専門家と相談しながら慎重に判断することが大切です。

まとめ|元気なうちの「ひと手間」が家族の未来を守ります

アパートオーナー様の認知症対策は、決して先延ばしにしてよい問題ではありません。判断能力が失われてからでは、打てる手は「法定後見制度」に限られてしまい、ご家族が思い描くような柔軟な資産活用や承継は難しくなってしまいます。

元気なうちに、ご家族で将来のことを話し合い、民事信託という「ひと手間」をかけておくこと。それが、資産凍結のリスクから大切なアパート経営を守り、ご家族の円満な未来へと繋がる、有効な方法の一つです。

司法書士からの一言アドバイス

民事信託は、生前贈与や遺言、後見制度など、様々な制度の特徴を活かせる可能性がある優れた制度ですが、その設計はご家族の状況によって全く異なります。当事務所では、ご実家やアパートといった不動産の認知症対策に関するご相談を多くいただいております。これまでの経験に基づき、ご家族にとってより良いプランをご提案させていただきます。

「うちの場合でも民事信託は使えるだろうか?」「何から始めたらいいか分からない」

そんな漠然とした不安をお持ちでしたら、どうか一人で抱え込まずに、当事務所にご相談ください。司法書士の猪狩佳亮が、あなたの家族の物語をお伺いし、最適な解決策を一緒に見つけ出すお手伝いをさせていただきます。

初回のご相談は無料です(事務所名:司法書士・行政書士・社会保険労務士いがり綜合事務所、代表者:司法書士 猪狩佳亮、所在地:神奈川県川崎市川崎区宮前町12番14号 シャンボール川崎505号、所属:神奈川県司法書士会)。まずはお気軽にお問い合わせください。

司法書士・行政書士・社会保険労務士いがり綜合事務所の司法書士 猪狩 佳亮(いがり よしあき)です。神奈川県川崎市で生まれ育ち、現在は遺言や相続のご相談を中心に、地域の皆さまの安心につながるお手伝いをしています。8年の会社員経験を経て司法書士となり、これまで年間100件を超える相続案件に対応。実務書の執筆や研修の講師としても活動しています。どんなご相談も丁寧に伺いますので、気軽にお声がけください。